- Chiny potrzebują nowych źródeł wzrostu – sektor nieruchomości: od bohatera do zera, spowolnienie inwestycji zagranicznych (w grę wchodzą zarówno krótkoterminowe czynniki taktyczne, jak i długoterminowe czynniki strukturalne)

- Popyt zagraniczny: rola Chin jako krytycznego dostawcy pozostaje niezmieniona – pod względem liczby krytycznych zależności importowanych z Chin dominuje sektor tekstylny… ale wyraźnie widoczne jest jednak przesunięcie koncentracji krytycznych zależności od Chin w kierunku sektorów o wyższej wartości dodanej, zwłaszcza jeżeli chodzi o import do UE z Chin

- Gra w innowacje – Chiny zdecydowanie przodują w przełomowych badaniach związanych z technologiami krytycznymi, ale ich przełożenie na produkcję nie pozostało jasne we wszystkich przypadkach

- Pojazdy elektryczne: dalszy potencjał wzrostu dla chińskich producentów – kluczową zaletą jest stosunek jakości do ceny (dzięki inwestycjom w technologie – ich zaawansowaniu oraz skali produkcji)

- Odnawialne źródła energii i baterie: dominacja Chin może być kwestionowana w przyszłości

- Pojawiają się przeciwności dla dalszej modernizacji chińskiego przemysłu wytwórczego: wojna o chipy, protekcjonizm, napięcia geopolityczne i ryzyko powstania innych sytuacji związanych z nadmiarem mocy produkcyjnych, zapasów i wykorzystania dźwigni finansowej

- Trend niższego wzrostu – chociaż japonizacja nie jest brana przez Allianz Trade pod uwagę w scenariuszu bazowym, to Chiny mogą nie uniknąć ścieżki niższego (niż w minionych latach) wzrostu w perspektywie długoterminowej

W obliczu słabnącej koniunktury na rynku nieruchomości i inwestycji zagranicznych, Chiny desperacko potrzebują nowych motorów wzrostu. Od połowy 2021 r. sektor nieruchomości przeszedł drogę od bohatera do zera: Szacujemy, iż rozwój rynku nieruchomości był o -26% niższy niż przed pandemią. Perspektywy długoterminowe są jednak również ponure ze względu na gwałtownie starzejącą się i kurczącą populację oraz spowalniającą urbanizację. W międzyczasie inwestycje zagraniczne w Chinach zaczęły słabnąć z krótkoterminowych powodów taktycznych, ale długoterminowe czynniki strukturalne, takie jak wolniejszy wzrost, bariery regulacyjne i pogarszająca się geopolityka, również zmniejszają atrakcyjność gospodarki dla inwestorów zagranicznych.

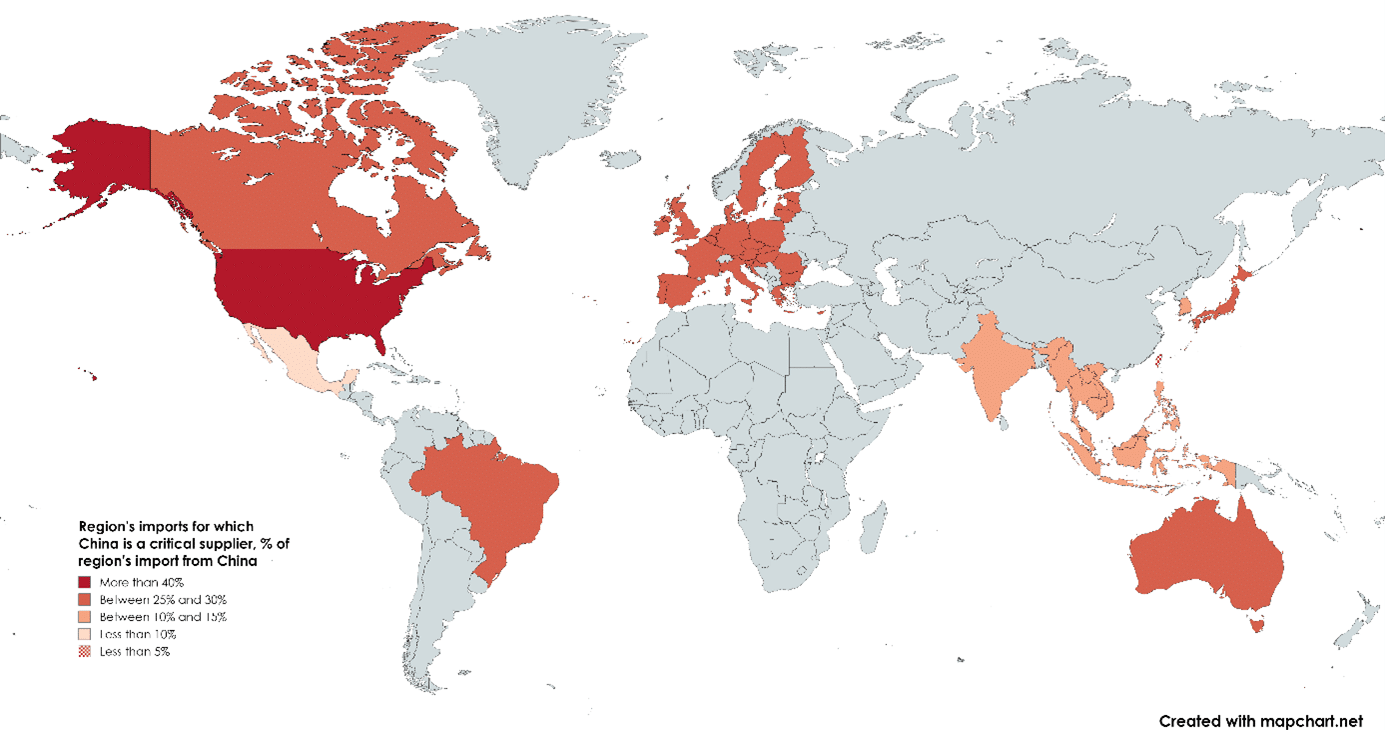

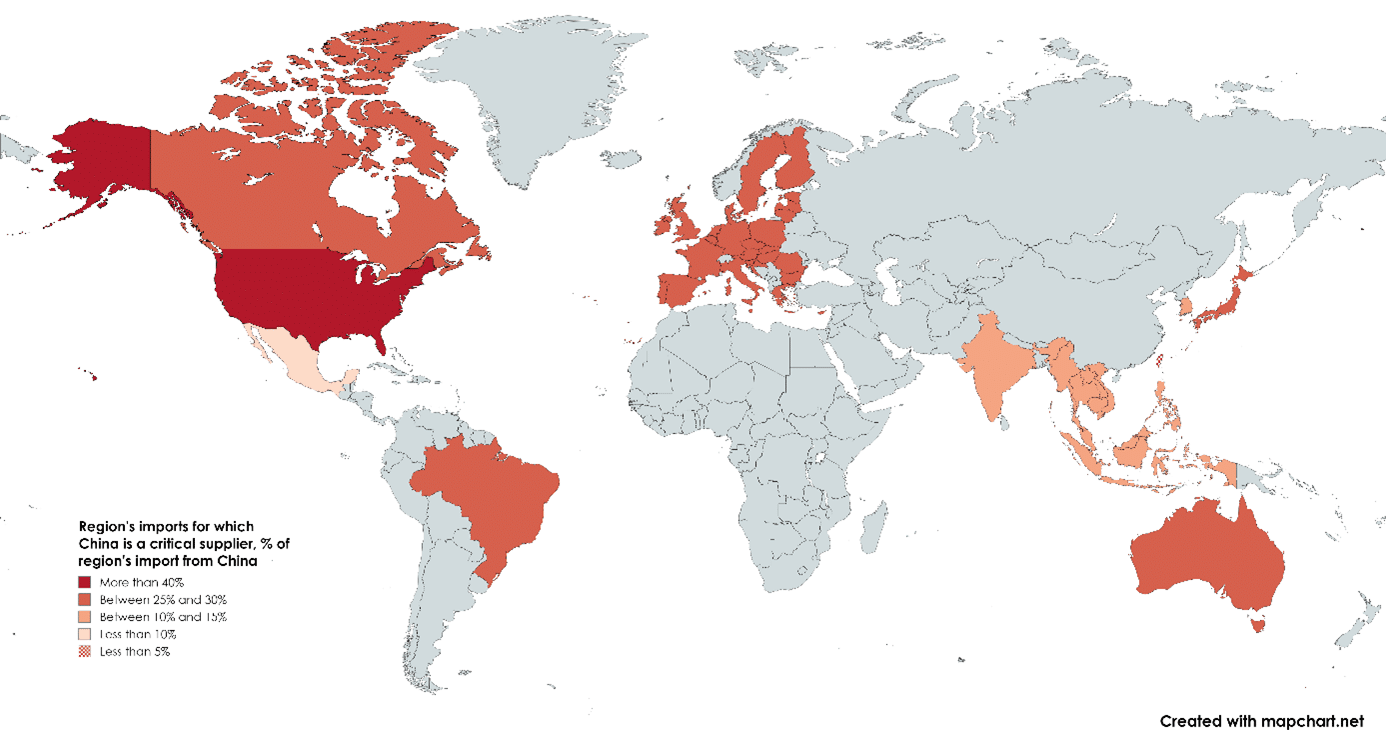

Z drugiej strony, eksport wciąż ma się dobrze, ponieważ Chiny pozostają kluczowym dostawcą dla świata. Chociaż eksport nie będzie już jednym z głównych motorów wzrostu, rola Chin jako kluczowego dostawcy wydaje się niezmieniona. Liczba importowanych towarów, dla których Chiny są kluczowym dostawcą, rośnie wraz z upływem czasu i wśród głównych światowych importerów. Intensywność krytycznej zależności od Chin różni się w zależności od importera, przy czym Stany Zjednoczone są najbardziej narażone: prawie 50% ich importu z Chin jest zależnością krytyczną. Co więcej, wyraźnie widoczne jest przesunięcie koncentracji zależności krytycznych w kierunku sektorów o wyższej wartości dodanej, zwłaszcza jeżeli chodzi o import UE z Chin. W rezultacie silna pozycja Chin w globalnym łańcuchu dostaw będzie przez cały czas zapewniać pewne wsparcie dla wzrostu.

Mapa regionalnej* krytycznej zależności od Chin w 2022 r. w stosunku do całkowitego importu z Chin w regionie

* Regiony obejmują głównych światowych importerów, którzy odpowiadają za 70% światowego importu.

Źródła: Szacunki Allianz Research na podstawie danych ITC.

Patrząc w przyszłość, celem Chin jest, aby produkcja o wyższej wartości dodanej, taka jak branże „nowej trójki”: pojazdów elektrycznych, akumulatorów i produktów energii słonecznej, stała się ich głównym motorem wzrostu. Chińskie samochody szturmem zdobyły świat w ciągu zaledwie kilku lat, ponieważ szybka ekspansja pojazdów elektrycznych (EV) napędza znaczny wzrost sprzedaży samochodów zarówno w kraju, jak i za granicą. Pomimo niedawnego spowolnienia globalnego popytu, spodziewamy się, iż pojazdy elektryczne pozostaną jasnym punktem w sektorze motoryzacyjnym w obliczu trwającej transformacji ekologicznej, a stosunek jakości do ceny jest kluczową zaletą, która stawia chińskich producentów pojazdów elektrycznych w czołówce. Dominacja Chin jest również silna w sektorze akumulatorów, kontrolują one prawie 56% globalnego udziału w rynku akumulatorów do pojazdów elektrycznych. Chiny poczyniły również znaczne postępy w dziedzinie odnawialnych źródeł energii, odpowiadając za ponad 80% globalnej zdolności produkcyjnej modułów słonecznych i ponad 80% eksportu ogniw słonecznych. Choć Chiny wydają się mieć dobrą pozycję w tych wschodzących branżach, ich obecna dominacja i przyszły wzrost mogą zostać wystawione na próbę przez wojnę o chipy, protekcjonizm, napięcia geopolityczne i ryzyko powstania innych sytuacji związanych z nadwyżką mocy produkcyjnych, zapasami i dźwignią finansową.

Niemniej jednak Chiny zmierzają w kierunku trendu niższego wzrostu. w tej chwili prognozujemy, iż chińska gospodarka wzrośnie w latach 2025-2029 średnio o +3,9%. W porównaniu z prognozami na poziomie +5% przed wybuchem pandemii Covid-19 i +4,5% przed wybuchem kryzysu na rynku nieruchomości. W scenariuszu bazowym Allianz Trade nie przewiduje japonizacji chińskiej gospodarki, częściowo dzięki istotnym różnicom w zakresie wzrostu klasy średniej i postępów w urbanizacji. Chińscy decydenci muszą jednak pilnie przywrócić zaufanie konsumentów, wdrożyć długoterminową politykę ukierunkowaną na konsumentów i uwolnić wysoki poziom oszczędności zapobiegawczych.

Chiny potrzebują nowych źródeł wzrostu

Chińska gospodarka bardziej niż kiedykolwiek potrzebuje nowych motorów wzrostu. Obecna dekada była jak dotąd trudna dla Chin, ze względu na rygorystyczne środki kontroli pandemii, chwiejący się sektor nieruchomości i napięty kontekst geopolityczny. Gospodarka w mniejszym lub większym stopniu przetrwała, częściowo dzięki akomodacyjnej polityce publicznej. Jednak w nadchodzących latach potrzebne będzie większe wsparcie polityczne, aby przeprowadzić w gospodarce strukturalne dostosowanie oraz przywrócić zaufanie konsumentów i firm. Prawdopodobnie przybierze to formę środków tymczasowo stymulujących (np. projekty infrastrukturalne, obniżki stóp procentowych i inne), ale także polityki przemysłowej (o, miejmy nadzieję, bardziej długotrwałych skutkach) w celu rozwoju sektorów, które staną się nowymi motorami wzrostu, gdy niektóre stare silniki gospodarki – zwłaszcza nieruchomości i inwestycje zagraniczne – spowolnią.

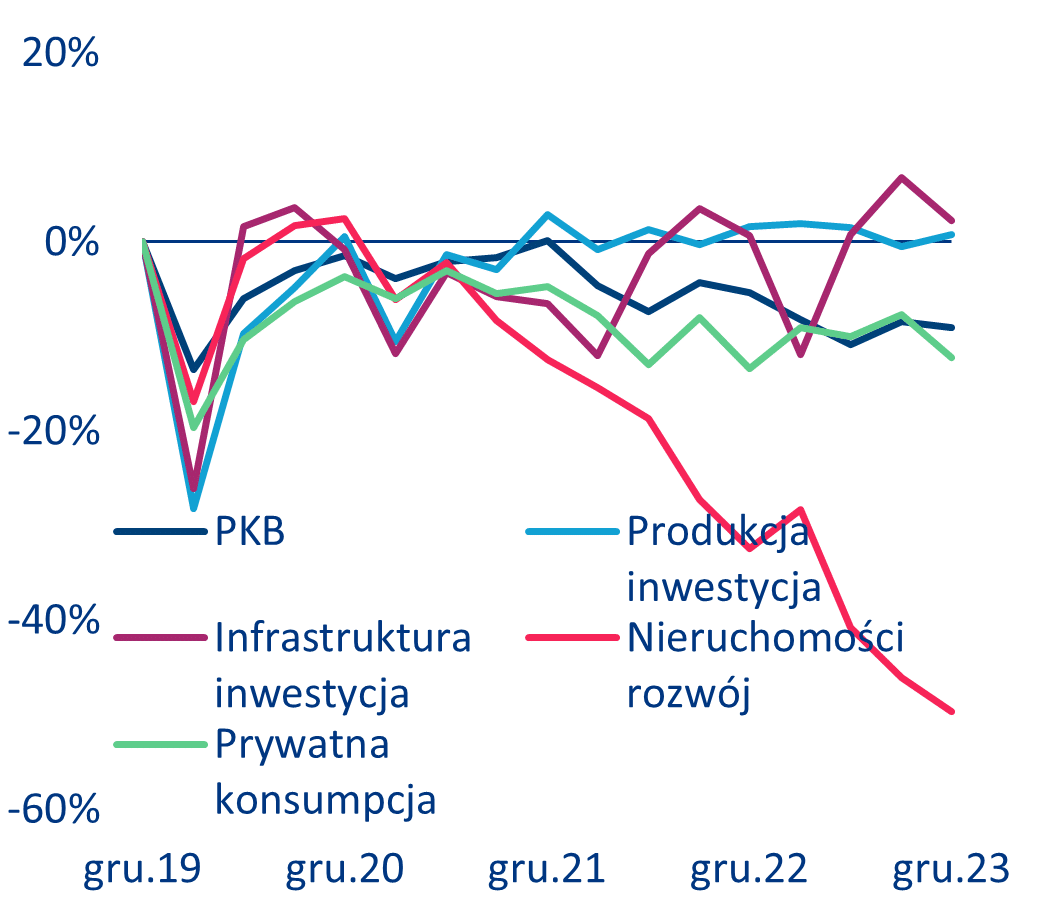

Sektor nieruchomości: od bohatera do zera

Od połowy 2021 r. sektor nieruchomości osiągał wyraźnie gorsze wyniki. Rynek nieruchomości w Chinach jest w dużym stopniu uzależniony od polityki i był ważnym motorem wzrostu w 2010 r., odpowiadając za około 30% chińskiej działalności gospodarczej (w tym powiązań upstream i downstream). Kilka rund bodźców doprowadziło do wysokich zapasów, wysokiego zadłużenia i sytuacji przypominającej bańkę na niektórych rynkach. Aby ograniczyć ryzyko, w drugiej połowie 2020 r. chińskie organy regulacyjne wprowadziły politykę „trzech czerwonych linii”, co spowodowało znaczne ograniczenia płynności niektórych deweloperów nieruchomości i zapoczątkowało kryzys, który przez cały czas trwa. Szacujemy, iż od 2021 r. rozwój rynku nieruchomości był o -26% niższy niż przed pandemią (wykres 1). Dla porównania, inwestycje w infrastrukturę wyniosły zaledwie -2%, podczas gdy inwestycje w produkcję były zgodne z trendem sprzed pandemii w latach 2021-2023. Działalność związana z nieruchomościami była wyraźnie gorsza, ale warto również zwrócić uwagę na pewne podstawowe trendy: W 2023 r. liczba oddanych do użytku mieszkań wyniosła 724 mln metrów kwadratowych (+16% r/r), przewyższając po raz pierwszy wolumen rozpoczętych inwestycji mieszkaniowych (693 mln metrów kwadratowych, -21% r/r). Pomogło to zmniejszyć zapasy i ustabilizować ceny na poziomie krajowym (wykres 1). Bardziej dynamiczny wzrost liczby oddanych do użytku mieszkań był wynikiem wysiłków podejmowanych przez decydentów politycznych w celu zapewnienia, iż sprzedane mieszkania zostaną dostarczone, w celu przywrócenia zaufania kupujących do rynku nieruchomości. Podczas gdy bardzo słaby wzrost liczby rozpoczętych inwestycji mieszkaniowych od połowy 2021 r. może ostatecznie doprowadzić do klifu ukończonych inwestycji i utrzymać presję na obniżenie ogólnego wzrostu gospodarczego Chin, trwający kryzys może być niezbędnym dostosowaniem w kierunku niskiego wzrostu, ale bardziej zrównoważonego rynku nieruchomości.

Wykres 1 – Słabe wyniki sektora nieruchomości od 2021 r.

| Odległość do trendu sprzed pandemii | Ceny mieszkań i zapasy |

|

|

Źródła: statystyki krajowe, Allianz Research

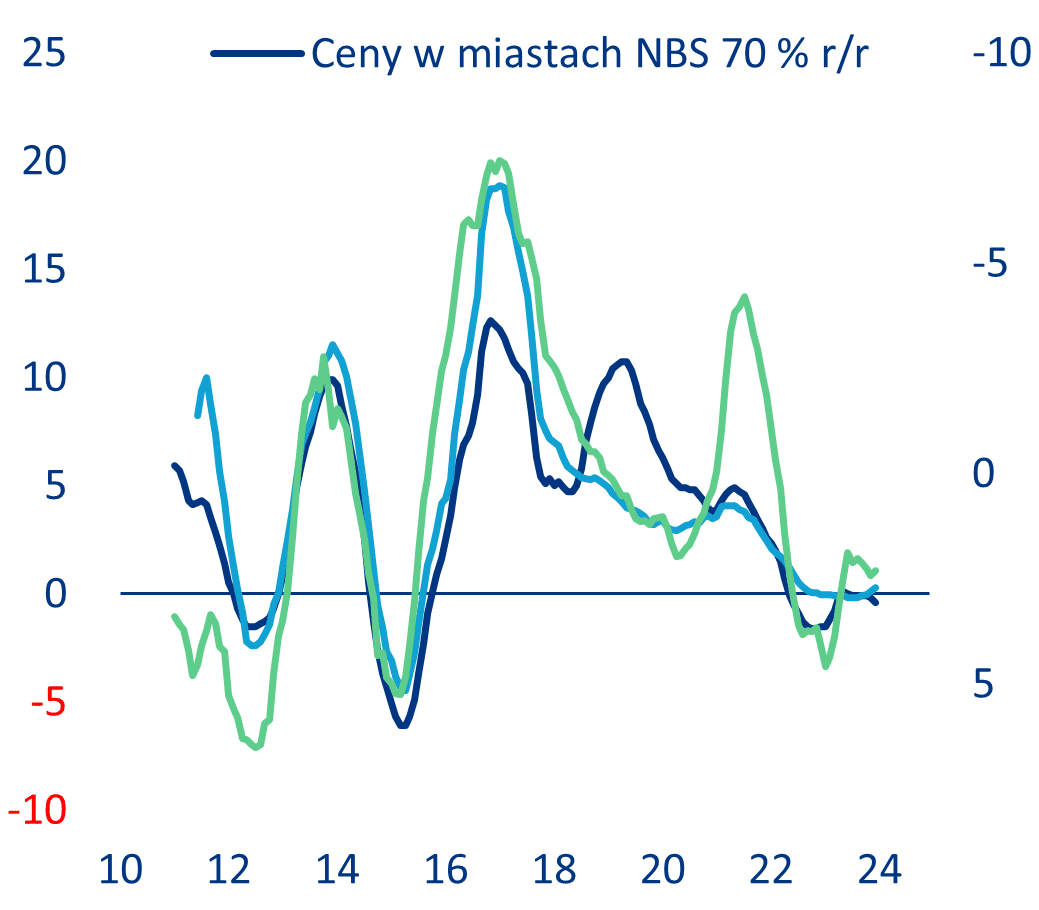

Poza trwającym kryzysem, gwałtownie starzejąca się i kurcząca populacja, w połączeniu ze spowolnieniem urbanizacji, hamuje długoterminowy wzrost sektora nieruchomości. Populacja Chin osiągnęła szczytowy poziom 1,41 mld w 2021 r., co stanowi punkt zwrotny, który nastąpił niemal dekadę wcześniej niż przewidywano wcześniej w ONZ. Pomimo zakończenia trwającej od dziesięcioleci „polityki jednego dziecka” w 2016 roku i wprowadzenia zachęt do rodzenia dzieci, współczynnik dzietności spadł z 1,8 w 2017 roku do 1,2 w 2023 roku. Tendencja ta wydaje się mało prawdopodobna do odwrócenia, a choćby może przyspieszyć, ponieważ bieżące wysiłki rządu wydają się w tej chwili nieskuteczne. Co więcej, gwałtownie malejąca populacja w wieku produkcyjnym, która stanowi główną grupę kupującą domy, oraz spowalniająca urbanizacja, wynosząca 66% w 2023 r. i rosnąca w rocznym tempie poniżej +1pp od 2021 r., również wskazują na słabnący popyt, który z trudem będzie wspierał długoterminowy wzrost sektora nieruchomości.

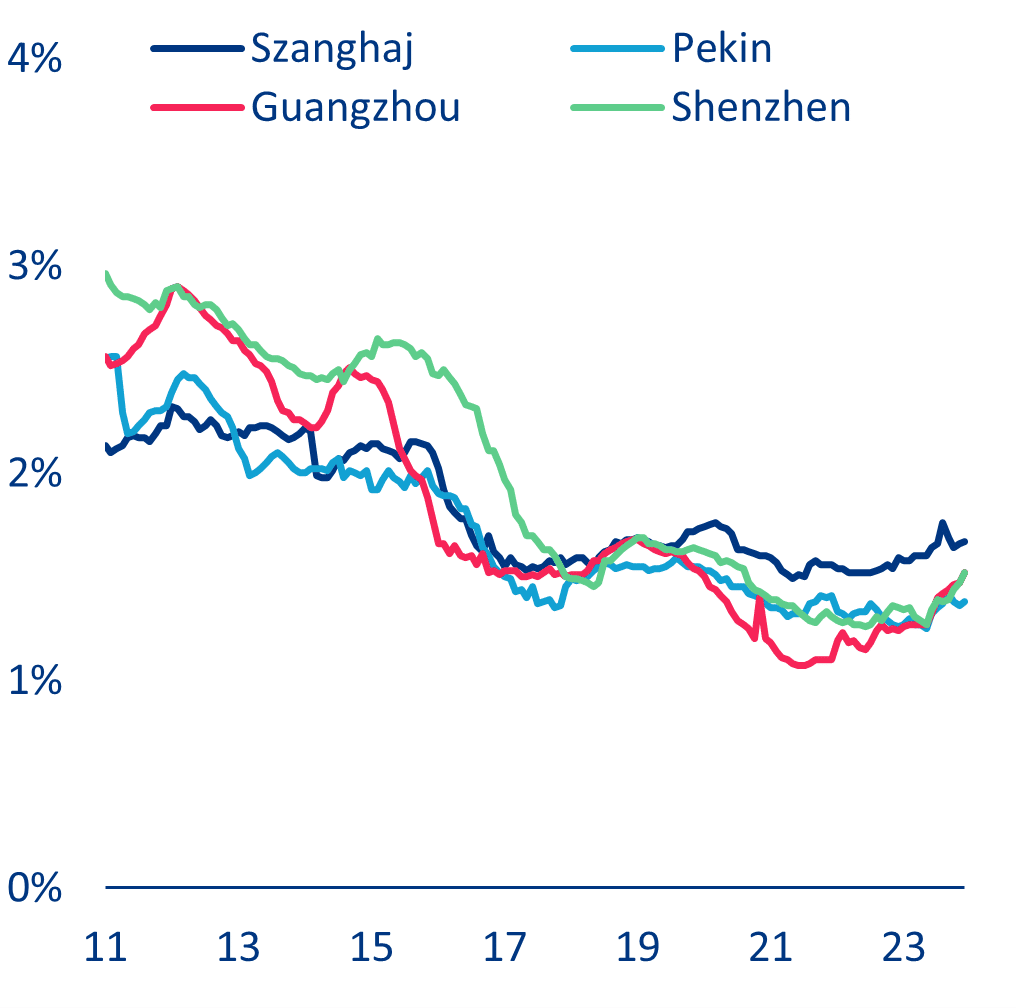

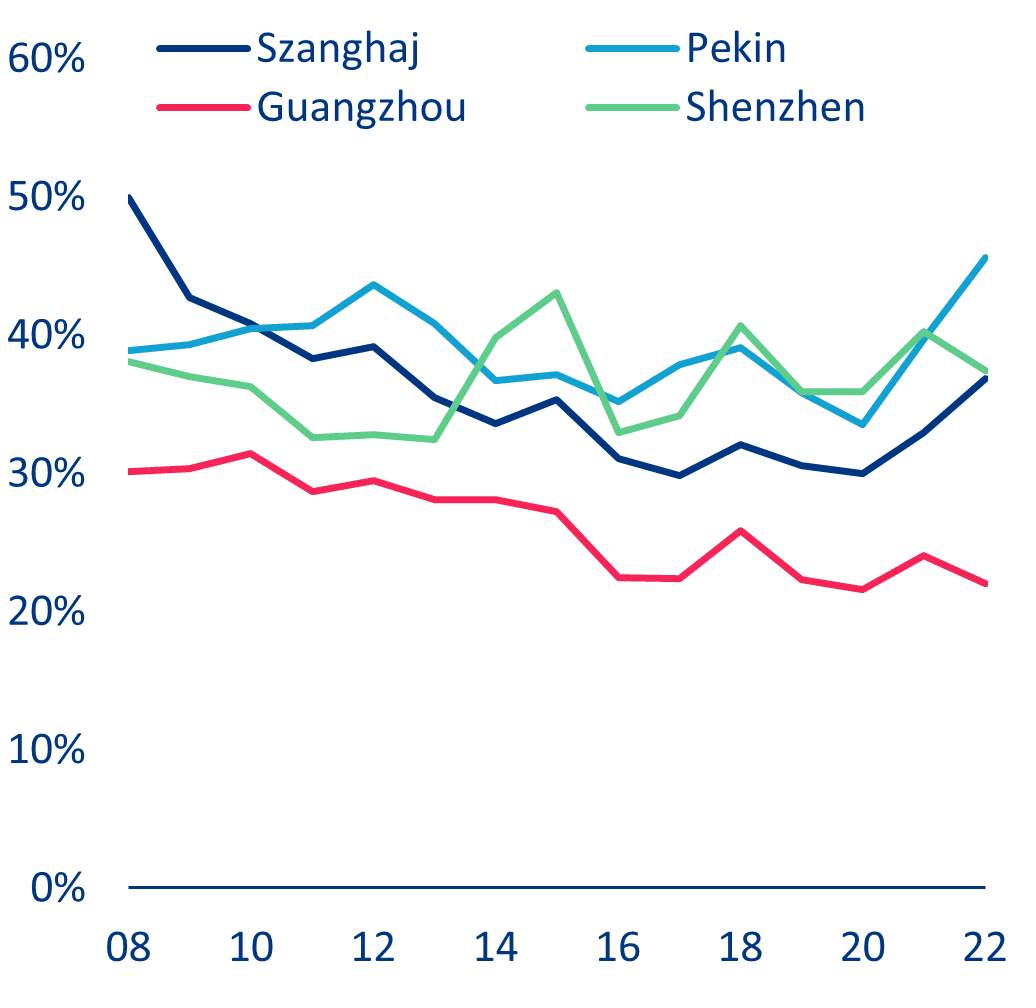

Nawet w miastach poziomu 1, które są wspierane przez silniejszy popyt, połączenie niskich stóp zwrotu z czynszów, wysokich poziomów czynszów i bardziej ponurych perspektyw na rynku nieruchomości sugeruje ograniczony wzrost wartości nieruchomości. Długotrwały boom na chińskim rynku nieruchomości napędzał powszechne zakupy spekulacyjne, biorąc pod uwagę ograniczone możliwości inwestycyjne dla inwestorów krajowych i optymistyczne poglądy na ceny mieszkań. Jest to szczególnie widoczne w miastach pierwszego poziomu, gdzie ceny mieszkań wzrosły wielokrotnie w ciągu ostatnich dwóch dekad, a rentowność najmu brutto przez długi czas utrzymywała się na poziomie poniżej 2%, znacznie niższym niż w przypadku międzynarodowych konkurentów. Z drugiej strony, poziom czynszów pozostaje niezmiennie wysoki w porównaniu do dochodów, pomimo powolnego trendu spadkowego w ciągu ostatniej dekady. Zakładając 20 metrów kwadratowych powierzchni mieszkalnej na osobę, szacujemy, iż czynsze stanowią w tej chwili 22% i 35%-45% dochodów rozporządzalnych w Guangzhou i innych miastach poziomu 1, co oznacza spadek z poziomu 30% i 40%-50% w 2008 r., ale przez cały czas jest on dosyć wysoki. Najnowsze kwartalne badanie PBOC (Bank Ludowy Chin – bank centralny) pokazuje, iż odsetek respondentów, którzy spodziewają się dalszego wzrostu cen mieszkań, spadł z ostatniego szczytu 25,5% w czerwcu 2021 r. do 15,9% w czerwcu 2023 r. jeżeli inwestorzy przez cały czas będą tracić zaufanie do rynku nieruchomości, będą mieli mniejszą motywację do wybierania nieruchomości o niskiej rentowności. W tym kontekście spodziewamy się ograniczonego wzrostu wartości nieruchomości i zmniejszenia spekulacyjnych działań zakupowych w przyszłości.

Wykres 2 – Rynek wynajmu w miastach poziomu 1

| Rentowność najmu brutto mieszkań w miastach poziomu 1 | Szacunkowy czynsz jako % dochodu do dyspozycji w miastach poziomu 1 |

|

|

Źródła: Krajowe Biuro Statystyczne, Centalin Property, Wind, obliczone przez Allianz Research

Inwestycje zagraniczne: w grę wchodzą zarówno krótkoterminowe czynniki taktyczne, jak i długoterminowe czynniki strukturalne

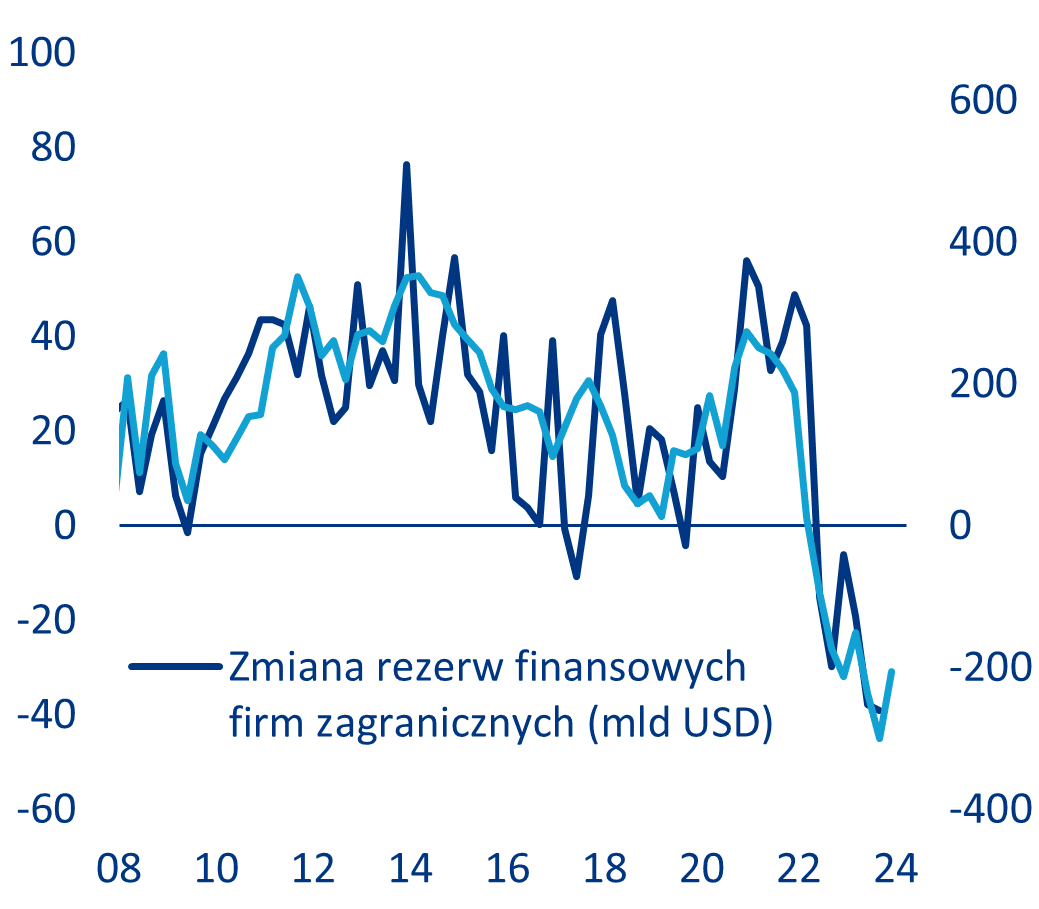

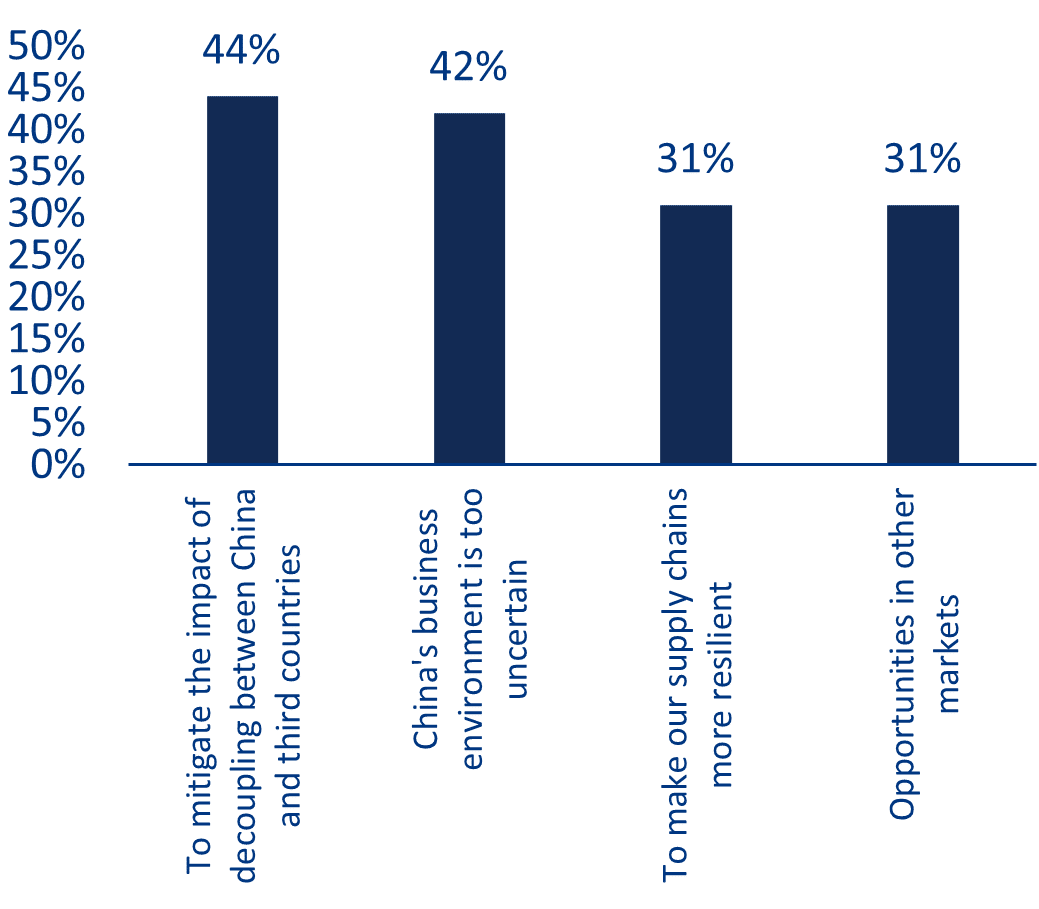

Wolniejszy wzrost, bariery regulacyjne i pogarszająca się geopolityka sprawiają, iż Chiny stają się mniej atrakcyjne. Dane dotyczące bilansu płatniczego opublikowane przez Państwową Administrację Dewizową (SAFE) wykazały, iż bezpośrednie inwestycje zagraniczne w Chinach stały się ujemne w III kwartale 2023 r. po raz pierwszy w historii. Stwierdzamy, iż w grę wchodzą zarówno czynniki strukturalne, jak i krótkoterminowe czynniki taktyczne. Miara bezpośrednich inwestycji zagranicznych SAFE uwzględnia faktycznie wykorzystane inwestycje, a także zmiany w rezerwach finansowych zagranicznych firm w Chinach. W kontekście rozbieżnych polityk monetarnych spread między dwuletnimi rentownościami obligacji rządowych Chin i USA stał się ujemny po raz pierwszy od 2007 roku. W rezultacie, podczas gdy zagraniczne firmy z siedzibą w Chinach miały tendencję do zatrzymywania swoich zysków w chińskim systemie finansowym o wyższej rentowności, zdecydowały się one przekazać swoje zyski za granicę, gdy rentowności stały się tam bardziej atrakcyjne, co doprowadziło do negatywnych zmian w rezerwach finansowych zagranicznych firm (wykres 3) i ogólnych bezpośrednich inwestycjach zagranicznych, zgodnie z danymi SAFE. Faktycznie wykorzystane inwestycje zagraniczne pozostały dodatnie do 2023 roku. Niemniej jednak, w grę wchodzą również czynniki strukturalne, które sprawiają, iż Chiny są mniej atrakcyjne jako miejsce docelowe dla zagranicznych pieniędzy: wolniejszy wzrost, bariery regulacyjne i pogarszająca się geopolityka. W ankiecie Amerykańskiej Izby Handlowej w Chinach na temat klimatu biznesowego w 2023 r. 45% respondentów stwierdziło, iż środowisko inwestycyjne w Chinach pogarsza się – wzrost ze średnio 16% w latach 2018-2021. W badaniu Europejskiej Izby Handlowej w Chinach 2023 Business Confidence Survey, najważniejszymi wyzwaniami biznesowymi są: chińskie spowolnienie gospodarcze (36%), globalne spowolnienie gospodarcze (29%) i wojna handlowa między USA a Chinami (24%). Podczas gdy co najmniej 60% respondentów obu ankiet twierdzi, iż zwiększyłoby inwestycje w Chinach, gdyby uzyskali większy dostęp do rynku, ponad 10% twierdzi, iż już przeniosło inwestycje z Chin na inne rynki lub rozpoczęło proces przenoszenia produkcji lub zaopatrzenia poza Chiny.

Wykres 3 – Inwestycje zagraniczne w Chinach

| Spread rentowności Chiny-USA a zmiana rezerw finansowych zagranicznych firm w Chinach | EU Chamber of Commerce in China’s 2023 Business Confidence Survey: główne powody przeniesienia obecnych lub planowanych inwestycji w Chinach na inne rynki* |

|

|

* To pytanie zostało zadane tylko respondentom, którzy zgłosili, iż już przenieśli lub rozważają przeniesienie inwestycji w Chinach gdzie indziej. Inne powody nieuwzględnione na wykresie to: Chińskie środki Covid-19 sprawiły, iż działalność stała się zbyt trudna (29%), Aby być bliżej klientów (27%), Aby obniżyć koszty (26%), Ze względu na ryzyko utraty reputacji związane z prowadzeniem działalności gospodarczej w Chinach (21%), Aby skorzystać z umów o wolnym handlu (18%), Ze względu na brak możliwości odwiedzenia Chin przez decydentów (14%), Otwarcie rynku w Chinach było zbyt małe i zbyt późne (13%) oraz Aby skorzystać z zachęt rządowych (5%).

Źródła: statystyki krajowe, Izba Handlowa Unii Europejskiej w Chinach, Allianz Research

Popyt zagraniczny: Rola Chin jako kluczowego dostawcy zapewnia siłę ich eksportowi

Pomimo wszystkich zmian w kontekście geopolitycznym, rola Chin jako krytycznego dostawcy pozostaje niezmieniona. Pośród debat na temat friendshoringu i nearshoringu, powracamy do naszej analizy roli Chin jako krytycznego dostawcy dla głównych importerów na świecie[1] . Rozszerzamy kompleksowy zbiór danych na temat dwustronnych przepływów handlowych[2] w czasie i w różnych regionach geograficznych, co pozwala nam zbadać dynamiczną ewolucję krytycznych zależności. Nasza definicja krytycznego dostawcy i krytycznej zależności na przykładzie chińskiego eksportu do USA jest następująca: Chiny są definiowane jako krytyczny dostawca produktu „X” (krytyczna zależność) do USA, jeżeli spełnione są wszystkie następujące kryteria:

- Stany Zjednoczone są importerem netto produktu „X

- Ponad 50% amerykańskiego importu produktu „X” pochodzi z Chin.

- Udział Chin w globalnym rynku eksportowym produktu „X” przekracza 50%.

Liczba importowanych towarów, dla których Chiny są kluczowym dostawcą, rosła w czasie i wśród głównych światowych importerów. W 20-letnim okresie między 2003 a 2022 r. liczba krytycznych zależności od Chin wzrosła ponad 5-krotnie i 6-krotnie do 280 i 385 odpowiednio dla USA i UE[3] . Jednocześnie gospodarki, które skorzystałyby na friendshoringu, również wydają się wykazywać rosnącą zależność od Chin – w szczególności gospodarki ASEAN, z 369 produktami o krytycznym znaczeniu w 2022 r. (wzrost ponad 10-krotny od 2003 r.) i Meksyk, z 320 produktami (wzrost 12-krotny).

Intensywność krytycznych zależności od Chin różni się w zależności od importera, przy czym najbardziej narażone są Stany Zjednoczone: prawie 50% ich importu z Chin to zależności krytyczne. Stany Zjednoczone wykazują więcej krytycznych zależności niż UE w stosunku do całkowitego importu z Chin (45% w porównaniu z 30%), co podkreśla fakt, iż zastąpienie blisko 50% importu USA z Chin będzie wyzwaniem. Ogólnie rzecz biorąc, wydaje się, iż istnieje wzorzec rozbieżności między gospodarkami wschodzącymi i rozwiniętymi, przy czym co najmniej 30% importu z Chin będzie miało krytyczne znaczenie dla gospodarek rozwiniętych (z Koreą Południową i Tajwanem jako wyjątkami), a mniej niż 15% importu z Chin będzie miało krytyczne znaczenie dla gospodarek wschodzących (z Brazylią jako wyjątkiem) w 2022 r. (wykres 4).

Rysunek 4 – Mapa regionalnej* krytycznej zależności od Chin w 2022 r. w stosunku do całkowitego importu z Chin w regionie

* Regiony obejmują głównych światowych importerów, którzy odpowiadają za 70% światowego importu.

* Regiony obejmują głównych światowych importerów, którzy odpowiadają za 70% światowego importu.

Źródła: Szacunki Allianz Research na podstawie danych ITC.

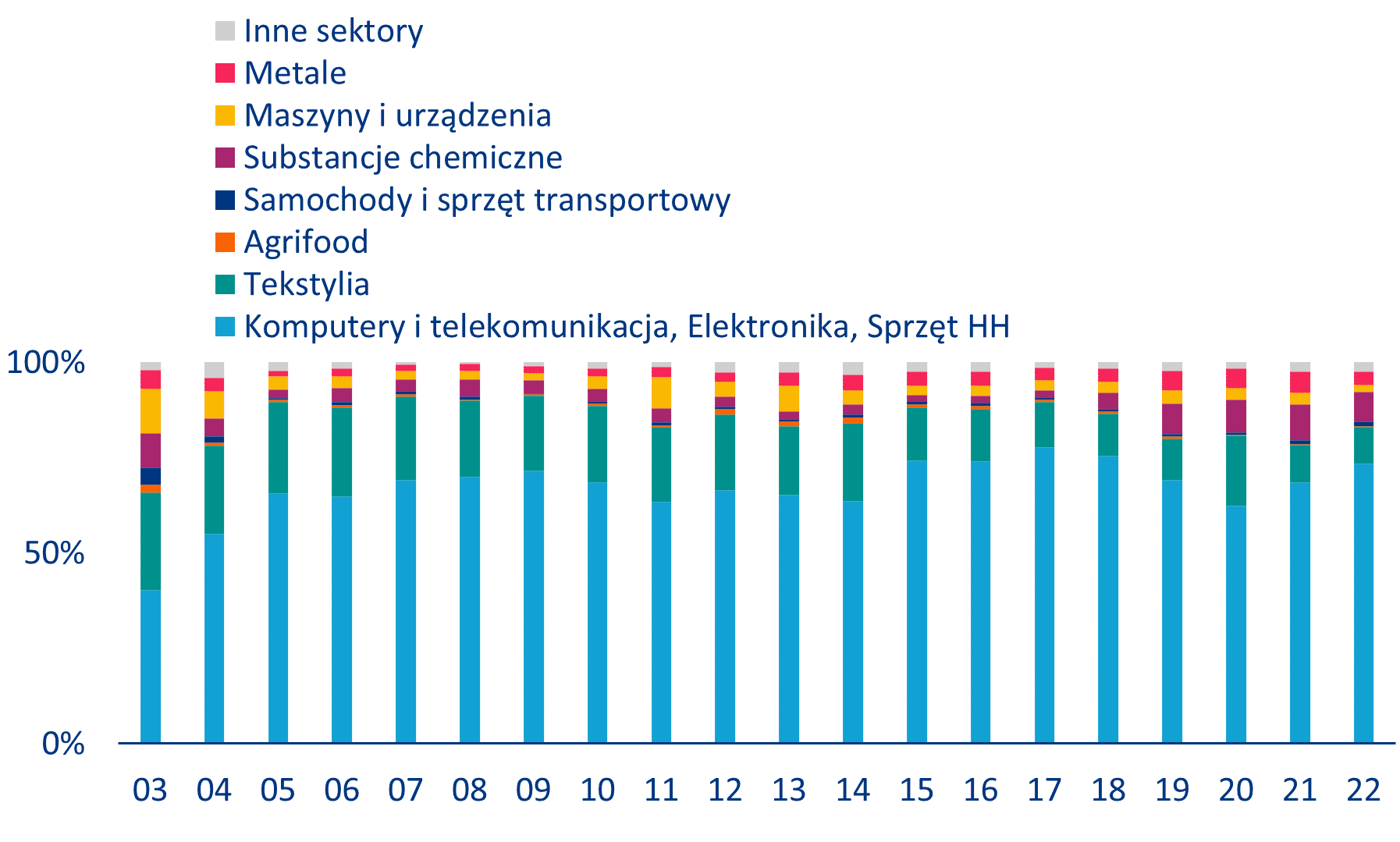

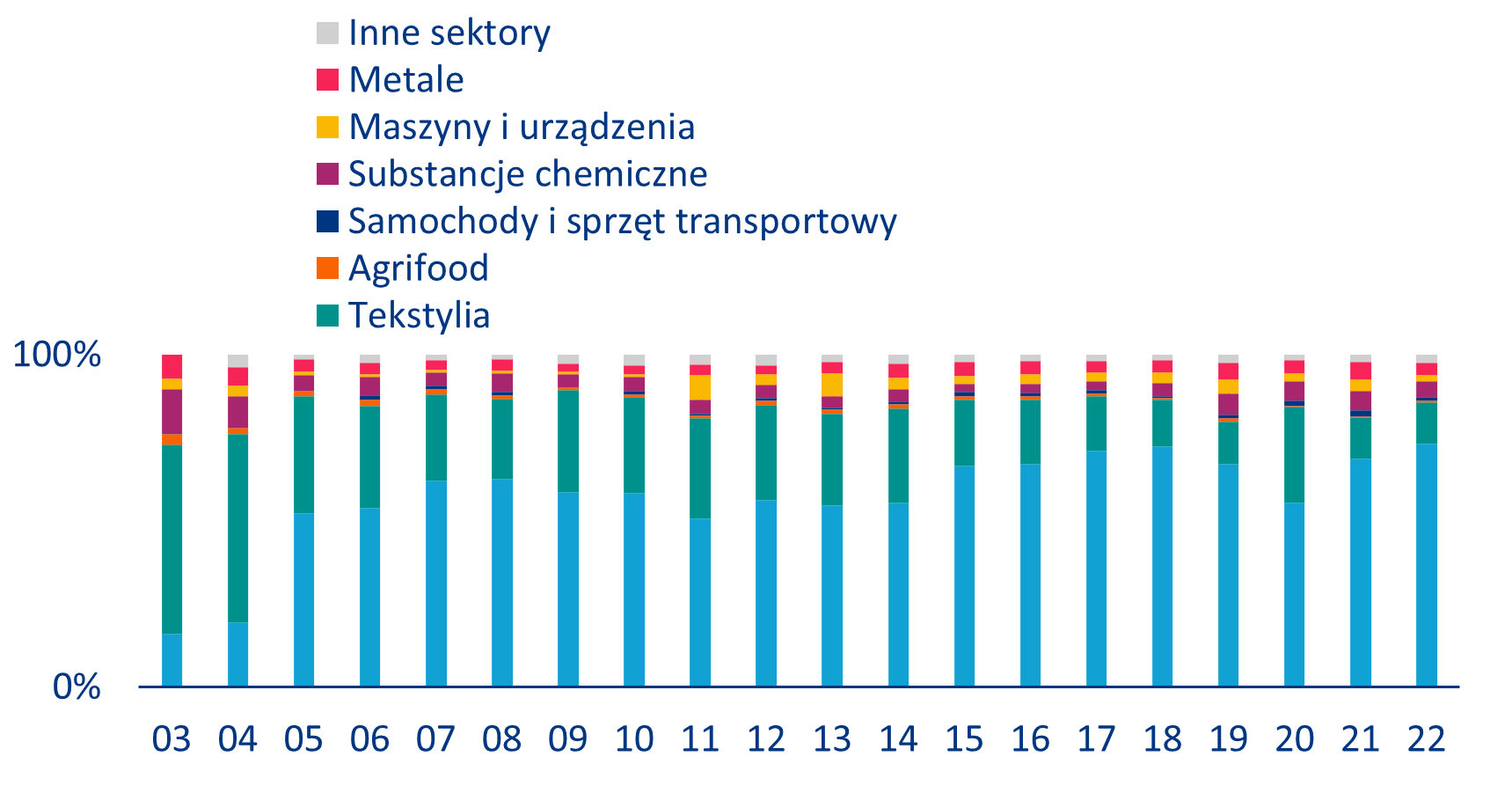

Pod względem liczby krytycznych zależności importowanych z Chin dominuje sektor tekstylny… Chiny wykazują mocne strony w czterech kluczowych sektorach – tekstyliach, komputerach i telekomunikacji, elektronice i sprzęcie gospodarstwa domowego. Jednak w ciągu ostatniej dekady liczba krytycznych zależności koncentrowała się w sektorze tekstylnym. Na przykład w Stanach Zjednoczonych w latach 2010-2019 tekstylia zajmowały pierwsze miejsce i stanowiły średnio 35% całkowitej rocznej liczby krytycznych zależności importowanych z Chin. Sektory komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego zajęły drugie miejsce i odpowiadały za średnio 24% rocznie w tym okresie. Dane te są stosunkowo podobne w przypadku UE, gdzie sektor tekstylny stanowił 34%, a sektor komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego 22% w tym samym okresie. Wydaje się jednak, iż w ostatnich latach koncentracja sektorowa zależności krytycznych przesuwa się w kierunku sektorów komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego. Na przykład, gdy spojrzymy na liczbę krytycznych zależności w imporcie USA z Chin według sektorów, w sektorze tekstylnym odnotowano spadek z 81 w 2013 r. do 64 w 2022 r., podczas gdy w sektorach komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego liczba ta wzrosła z 57 w 2013 r. do 82 w 2022 r.

…Wyraźnie widoczne jest jednak przesunięcie koncentracji zależności krytycznych w kierunku sektorów o wyższej wartości dodanej, zwłaszcza jeżeli chodzi o import do UE z Chin. Podczas gdy przemysł tekstylny dominuje pod względem liczby krytycznych zależności według sektorów, komputery i telekomunikacja, elektronika i sprzęt gospodarstwa domowego wyraźnie dominują pod względem wartości krytycznych zależności (wykres 5). W Stanach Zjednoczonych branże te odpowiadały za blisko 74% całkowitej wartości importu krytycznych towarów zależnych z Chin w 2022 r. – w porównaniu z 40% w 2003 r. Z drugiej strony sektor tekstylny odpowiadał za zaledwie 10% całkowitej wartości krytycznych zależności w 2022 r. – w porównaniu z 26% w 2003 r. Zmiana w koncentracji sektorowej krytycznej zależności UE od Chin jest bardziej zauważalna: wartość krytycznych zależności w sektorze komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego stanowiła 73% całkowitej wartości w 2022 r. (ogromny wzrost z 16% w 2003 r.), podczas gdy sektor tekstylny stanowił tylko 12% (ogromny spadek z 57% w 2003 r.). Dane te stanowią dowód na to, iż Chiny przesunęły się w górę łańcucha wartości, zwiększając swoją zależność od zaawansowanych sektorów, takich jak komputery i telekomunikacja, elektronika i sprzęt gospodarstwa domowego oraz zmniejszając swoją zależność od sektorów produkcyjnych o niższej wartości dodanej, takich jak sektor tekstylny.

Wykres 5 – Podział krytycznej zależności od Chin według sektorów, w ujęciu wartościowym (%)

- USA

Źródła: Szacunki Allianz Research oparte na danych ITC

- UE-28

Źródła: Szacunki Allianz Research oparte na danych ITC

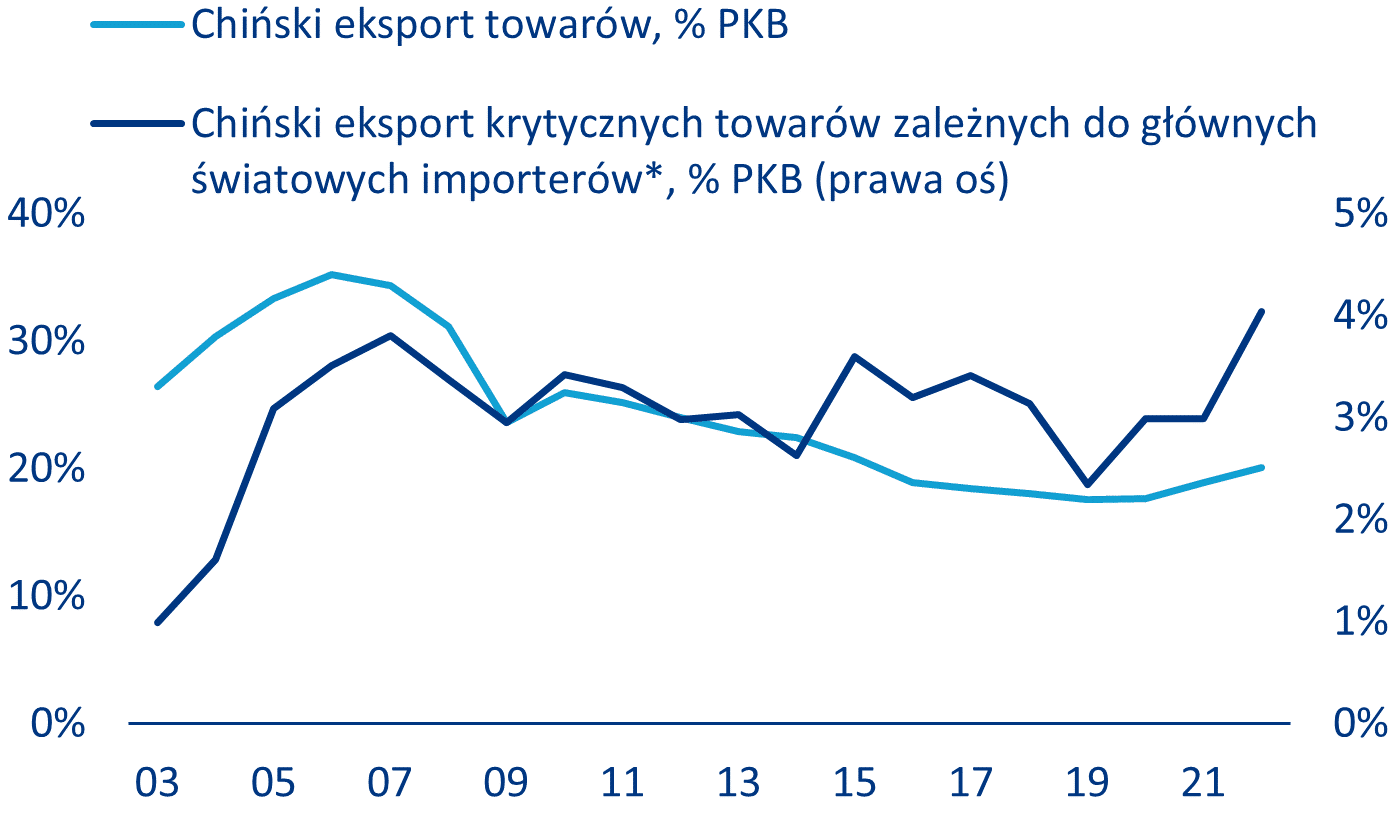

Silna pozycja Chin w globalnym łańcuchu dostaw będzie przez cały czas wspierać wzrost gospodarczy. Podczas gdy udział eksportu w stosunku do produkcji krajowej brutto gospodarki spadł na przestrzeni lat, udział eksportu krytycznych państw zależnych wzrósł (wykres 6). Co więcej, łączna wartość importu produktów, które trudno będzie zastąpić Chinami przez głównych światowych importerów – USA, UE, ASEAN, Japonię, Koreę Południową, Indie, Tajwan, Australię, Kanadę, Meksyk i Brazylię – stanowiła 20% całkowitego chińskiego eksportu na świat w 2022 r., co stanowi ogromny wzrost z 4% w 2003 r. Przy utrzymującej się krytycznej zależności świata od Chin, chiński eksport będzie przez cały czas wspierał wzrost, ponieważ produkty te są prawdopodobnie bardzo trudne do zastąpienia w perspektywie krótkoterminowej. W dłuższej perspektywie wpływ rosnących środków protekcjonistycznych mających na celu dywersyfikację z Chin będzie zależał od tego, w jaki sposób inne kraje, zwłaszcza te w Azji Południowo-Wschodniej, a także Indie, Meksyk i Kanada, nadrobią zaległości i rozwiną swoją pozycję w globalnym łańcuchu dostaw.

Wykres 6 – Udział chińskiego eksportu ogółem i chińskiego eksportu państw o krytycznym znaczeniu, % PKB

*Importerzy obejmują USA, UE-28, ASEAN, Japonię, Koreę Południową, Indie, Tajwan, Australię, Kanadę, Meksyk i Brazylię, które łącznie odpowiadają za 70% światowego importu.

Źródła: Szacunki Allianz Research na podstawie danych ITC.

Gra w innowacje

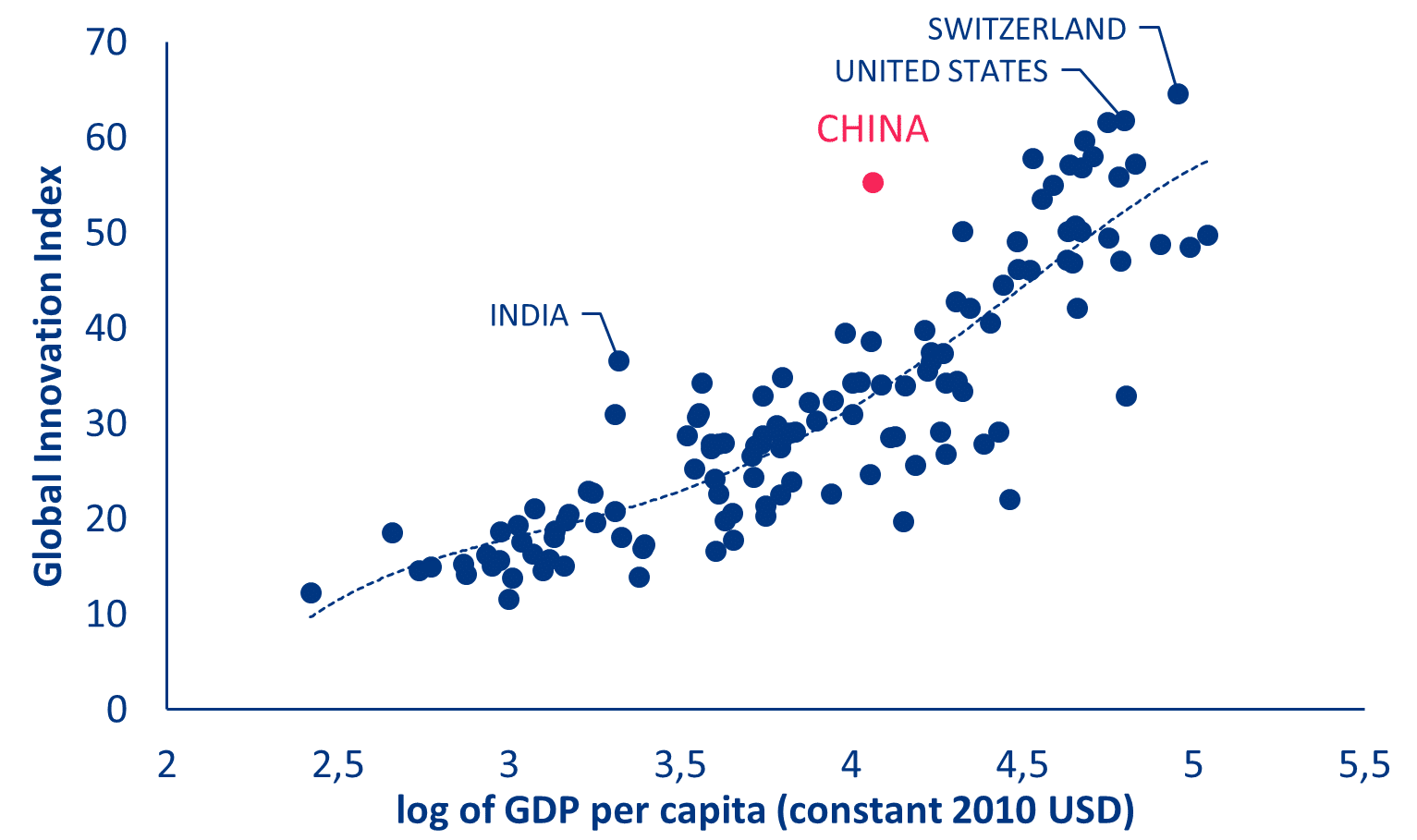

Chińscy decydenci polityczni stawiają na innowacje i przesuwanie się w górę łańcucha wartości. Modernizacja bazy produkcyjnej jest strategią od dziesięcioleci[4] , ze szczególnym naciskiem na rozwój „wschodzących branż strategicznych” i rodzimych technologii oraz zachęcanie do autonomii przemysłowej. Wydatki na badania i rozwój stale rosły w ciągu ostatnich dziesięcioleci – z 0,9% PKB w 2000 r. do 2,6% w 2022 r. – plasując Chiny na 12th pozycji na świecie. Chiny mają szereg mocnych stron, które mogą jeszcze bardziej zwiększyć ich potencjał innowacyjny, w tym edukację ukierunkowaną na naukę, dostępność kapitału (w tym inicjatywy państwowe), solidne zdolności produkcyjne, łańcuchy dostaw i infrastrukturę oraz duży rynek krajowy (który umożliwia testowanie i wdrażanie nowych technologii). Globalny Indeks Innowacyjności, opracowany przez Światową Organizację Własności Intelektualnej, sklasyfikował Chiny na 12th najbardziej innowacyjnym kraju w 2023 r., w porównaniu z 14th w 2019 r. i 29th w 2015 r. W szczególności Chiny uzyskały znacznie wyższe wyniki, niż wskazywałby na to ich poziom rozwoju gospodarczego (rysunek 7).

Rysunek 7 – Globalny wskaźnik innowacyjności a PKB na mieszkańca

Źródła: Światowa Organizacja Własności Intelektualnej, Bank Światowy, Allianz Research

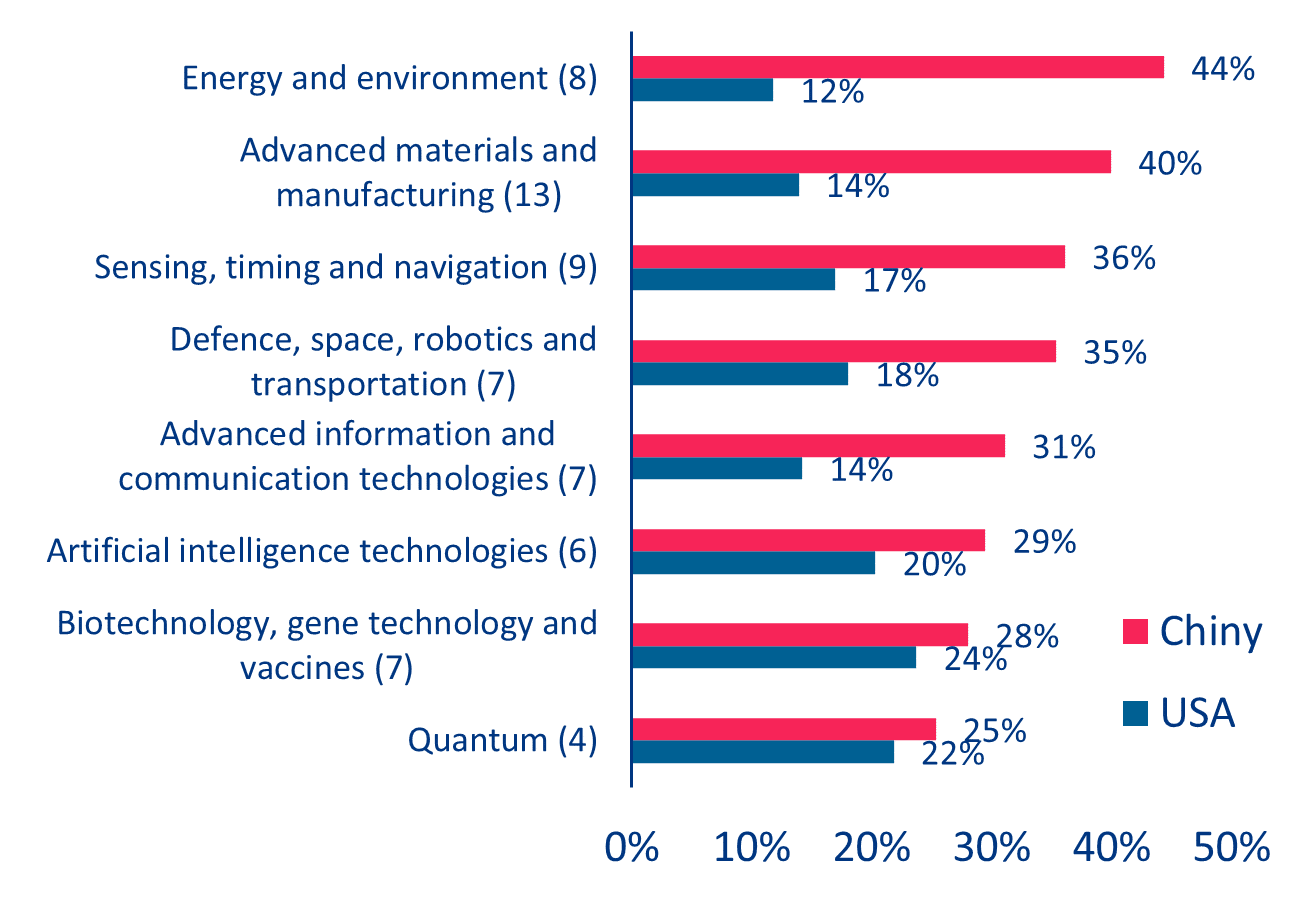

Chiny zdecydowanie przodują w przełomowych badaniach związanych z technologiami krytycznymi, ale ich przełożenie na produkcję nie pozostało jasne we wszystkich przypadkach. Patrząc na listę 64 przełomowych i krytycznych technologii[5] , Australijski Instytut Polityki Strategicznej (ASPI) stwierdza, iż Chiny są największym źródłem wyników badań o dużym wpływie w 53 krytycznych technologiach. Różnica w stosunku do wicelidera (najczęściej USA – patrz rysunek 8) jest czasami na tyle duża, iż ASPI ostrzega przed wysokim ryzykiem ustanowienia przez Chiny monopolu w 15 z 64 badanych technologii (i 11 o średnim ryzyku). Chociaż ta analiza oparta na danych z publikacji badawczych sugeruje, iż Chiny mają zamiar i duży potencjał, aby zbliżyć się do granicy technologicznej, wciąż pozostało trochę czasu, zanim Chiny będą mogły stać się supermocarstwem naukowym i technologicznym. Rzeczywiście, przełomowe wyniki badań nie zawsze przekładają się na produkcję i komercjalizację. W poniższych sekcjach skupiamy się na trzech sektorach, w których Chiny osiągnęły ostatnio dobre wyniki w produkcji i eksporcie, tj. na „nowej trójce”: pojazdach elektrycznych, bateriach litowo-jonowych i produktach wykorzystujących energię słoneczną.

Wykres 8 – Odsetek wyników badań o dużym wpływie (proporcje uśrednione dla liczby technologii w nawiasach dla wszystkich sektora)

Źródła: ASPI Critical Technology Tracker, Allianz Research

Pojazdy elektryczne: dalszy potencjał wzrostu dla chińskich producentów

Chińskie samochody szturmem zdobyły świat w ciągu zaledwie kilku lat, ponieważ szybki rozwój pojazdów elektrycznych (EV) napędza znaczny wzrost sprzedaży samochodów zarówno w kraju, jak i za granicą. Odkąd sektor pojazdów elektrycznych został uznany za potencjalny filar wzrostu gospodarczego w 2009 r., chiński rząd wprowadził hojne zachęty do krajowej produkcji i zakupu pojazdów elektrycznych w postaci dotacji, ulg podatkowych, zamówień publicznych i kredytów itp. W miarę stopniowego wycofywania dotacji, tradycyjni chińscy producenci samochodów, tacy jak BYD, SAIC i Geely, przekształcili się w dużych producentów pojazdów elektrycznych, a start-upy, takie jak NIO, Li Auto i XPeng, stały się nowymi, dobrze znanymi siłami w Chinach. Na rynku krajowym sprzedaż marek krajowych odnotowała CAGR na poziomie 23,4% w ciągu ostatnich trzech lat i stanowiła ponad połowę całej sprzedaży po raz pierwszy w 2023 roku. Jeszcze silniejszy wzrost pochodzi z eksportu, ponieważ chińscy producenci samochodów coraz częściej szukają możliwości za granicą w obliczu nasilającej się konkurencji w kraju. Dzięki silnej obecności pojazdów elektrycznych, eksport samochodów osobowych znacznie wzrósł od 2020 r. z poniżej 1 mln sztuk do 4,4 mln sztuk w 2023 r.. Wzrost ten doprowadził do tego, iż Chiny wyprzedziły Japonię jako największego na świecie eksportera samochodów osobowych. W segmencie pojazdów elektrycznych Chiny dominują z prawie 60% globalnej sprzedaży pojazdów elektrycznych i ponad 60% całkowitej produkcji pojazdów elektrycznych w 2022 roku. Wiodąca pozycja rynkowa podkreśla kluczową rolę Chin w kształtowaniu trajektorii globalnego przemysłu pojazdów elektrycznych i szerszego krajobrazu rynku motoryzacyjnego.

Wykres 9 – Eksport samochodów osobowych według państw (mln sztuk)

Źródła: CAAM, GACC, VDA, KAMA, Allianz Research

Stosunek jakości do ceny jest kluczową zaletą, która plasuje chińskich producentów pojazdów elektrycznych w czołówce. Według JATO Dynamics, pomimo początkowo wyższej średniej ceny pojazdów elektrycznych (66 819 EUR) w porównaniu z cenami w Europie (48 942 EUR) i USA (53 038 EUR) w 2015 r., Chiny zdołały znacznie obniżyć średnie ceny pojazdów elektrycznych do mniej niż połowy (31 829 EUR) do 2022 r., czyli o jedną trzecią mniej niż średnia cena samochodów benzynowych. Tymczasem zarówno w Europie, jak i w Stanach Zjednoczonych odnotowano wzrost średnich cen pojazdów elektrycznych do 55 821 EUR i 63 864 EUR, co czyni je odpowiednio o 27% i 43% droższymi od samochodów benzynowych. W rzeczywistości prawie wszystkie oferty pojazdów elektrycznych w Europie i Stanach Zjednoczonych były wyceniane powyżej 20 000 EUR w 2022 r., podczas gdy 30% wszystkich ofert pojazdów elektrycznych w Chinach było poniżej tego progu, co pozwoliło chińskim producentom pojazdów elektrycznych skutecznie pozyskać dużą grupę konsumentów wahających się przed przejściem na pojazdy elektryczne ze względu na wyższe koszty początkowe bez dużej konkurencji zagranicznej.

Oprócz hojnych dotacji rządowych, dobrze ugruntowany lokalny łańcuch dostaw samochodów i ogromny rynek krajowy, który pomaga w osiągnięciu korzyści skali, również przyczyniają się do przewagi kosztowej chińskich producentów pojazdów elektrycznych. Jednak to nie tylko przystępna cena – cecha historycznie kojarzona z chińskimi produktami – ale także jakość dają chińskim producentom pojazdów elektrycznych przewagę. BYD, największy na świecie eksporter pojazdów elektrycznych, a także wiodący producent akumulatorów do pojazdów elektrycznych, zdołał znacznie obniżyć koszty dzięki wysokiemu stopniowi integracji pionowej. Ponieważ baterie stanowią najwyższy koszt w produkcji pojazdów elektrycznych (około 40% całkowitych kosztów), doświadczenie BYD w zakresie baterii litowo-żelazowo-fosforanowych (LFP), tańszej alternatywy dla baterii niklowo-manganowo-kobaltowych (NMC), pozwala osiągnąć prawie najwyższą gęstość energii przy jednych z najniższych kosztów na świecie. Ponadto, ponieważ krajowa konkurencja koncentruje się w tej chwili w dużej mierze na inteligencji pojazdów i łączności, chińscy producenci pojazdów elektrycznych dokonują szybkich postępów w technologiach oprogramowania, takich jak systemy wspomagania jazdy i systemy człowiek-maszyna (HMI).

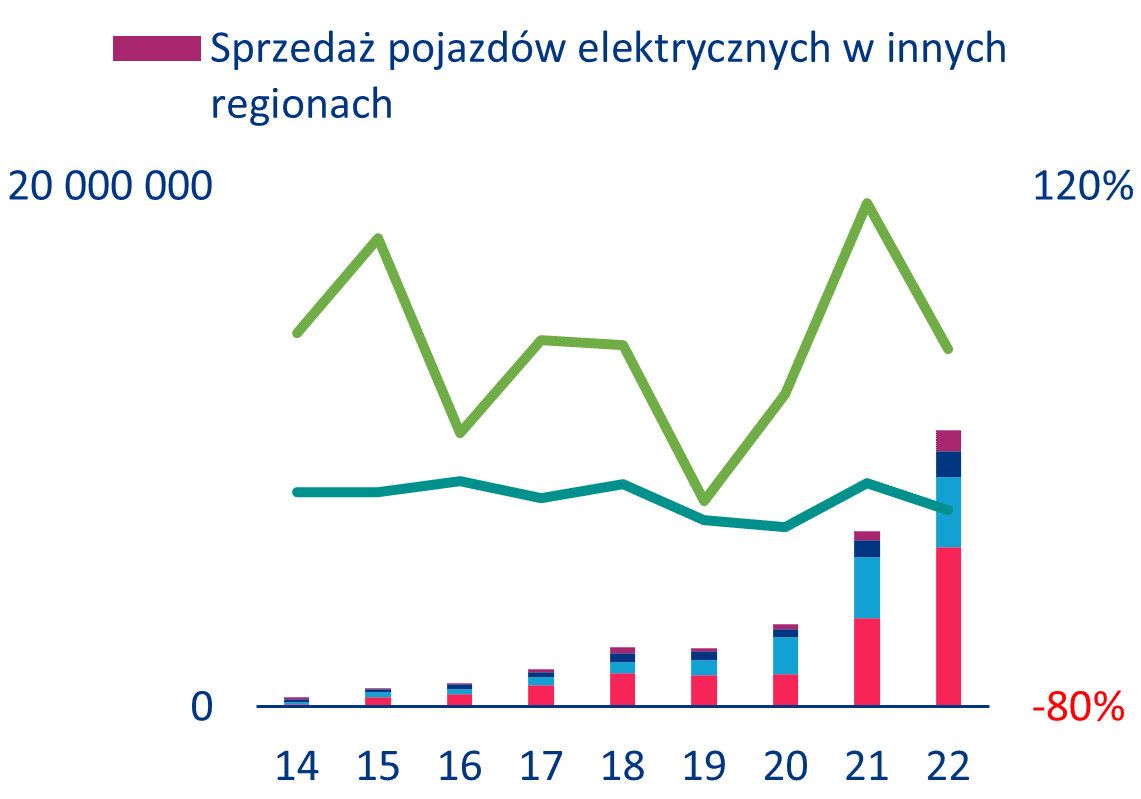

Pomimo niedawnego spowolnienia globalnego popytu, Allianz Trade oczekuje, iż pojazdy elektryczne pozostaną jasnym punktem w sektorze motoryzacyjnym w kontekście trwającej transformacji ekologicznej. Sprzedaż pojazdów elektrycznych odnotowała znaczny wzrost w ciągu ostatniej dekady, przy 80-krotnym wzroście liczby sprzedanych egzemplarzy i wzroście udziału w sprzedaży z 0,2% do 12,1% w latach 2012-2022. W segmencie pojazdów osobowych, w którym pojazdy elektryczne mają się przede wszystkim rozwijać, jeden na siedem samochodów jest w tej chwili częściowo lub w pełni zasilany bateriami. Chociaż oczekuje się, iż wzrost sprzedaży spadnie do około 30% w 2023 r., a sektor pojazdów elektrycznych wszedł w bardziej dojrzały etap po latach szybkiego wzrostu, przez cały czas istnieje duży popyt do zaspokojenia, ponieważ rządy zachęcają do zakupu pojazdów elektrycznych lub wyznaczają cele wycofywania samochodów napędzanych paliwami kopalnymi w dążeniu do neutralności pod względem emisji dwutlenku węgla. Na przykład oczekuje się, iż Europa, jako drugi co do wielkości rynek pojazdów elektrycznych, znacznie zwiększy swój udział w sprzedaży pojazdów elektrycznych z obecnych 18% po wprowadzeniu zakazu sprzedaży nowych samochodów napędzanych paliwami kopalnymi do 2035 r. w UE i Wielkiej Brytanii. W tym kontekście spodziewamy się utrzymania sekularnego wzrostu w sektorze pojazdów elektrycznych.

Rysunek 10 – Globalna sprzedaż pojazdów elektrycznych według regionu

Źródła: IEA, CAAM, ACEA, Allianz Research

Odnawialne źródła energii i baterie: Dominacja Chin może być kwestionowana w przyszłości

Silna dominacja Chin w dziedzinie odnawialnych źródeł energii i baterii zostanie przetestowana w nadchodzących latach. Pomimo statusu jednego z największych emitentów dwutlenku węgla na świecie, Chiny dokonały spektakularnych osiągnięć w dziedzinie odnawialnych źródeł energii, co jest częścią strategii, która równoważy ekspansję gospodarczą ze zrównoważonym rozwojem. Już w 2009 r. Chiny podjęły zdecydowane zobowiązania w zakresie energii odnawialnej. Początkowo Chiny zaangażowały się w produkcję czystej energii, aby zyskać kolejny segment eksportu, ale udało im się także stworzyć silny rynek krajowy. Pekin zapewnił zachęty podatkowe i kredyty, aby przyciągnąć inwestorów i zabezpieczyć najważniejsze dostawy na całym świecie w celu wsparcia sektora. Dzięki tej silnej integracji pionowej Chiny stworzyły wiodący przemysł solarny, który był w stanie produkować najwięcej i sprzedawać po najniższej cenie. Kiedy Europa lub Stany Zjednoczone nałożyły cła, Chinom udało się gwałtownie przestawić na rynek krajowy.

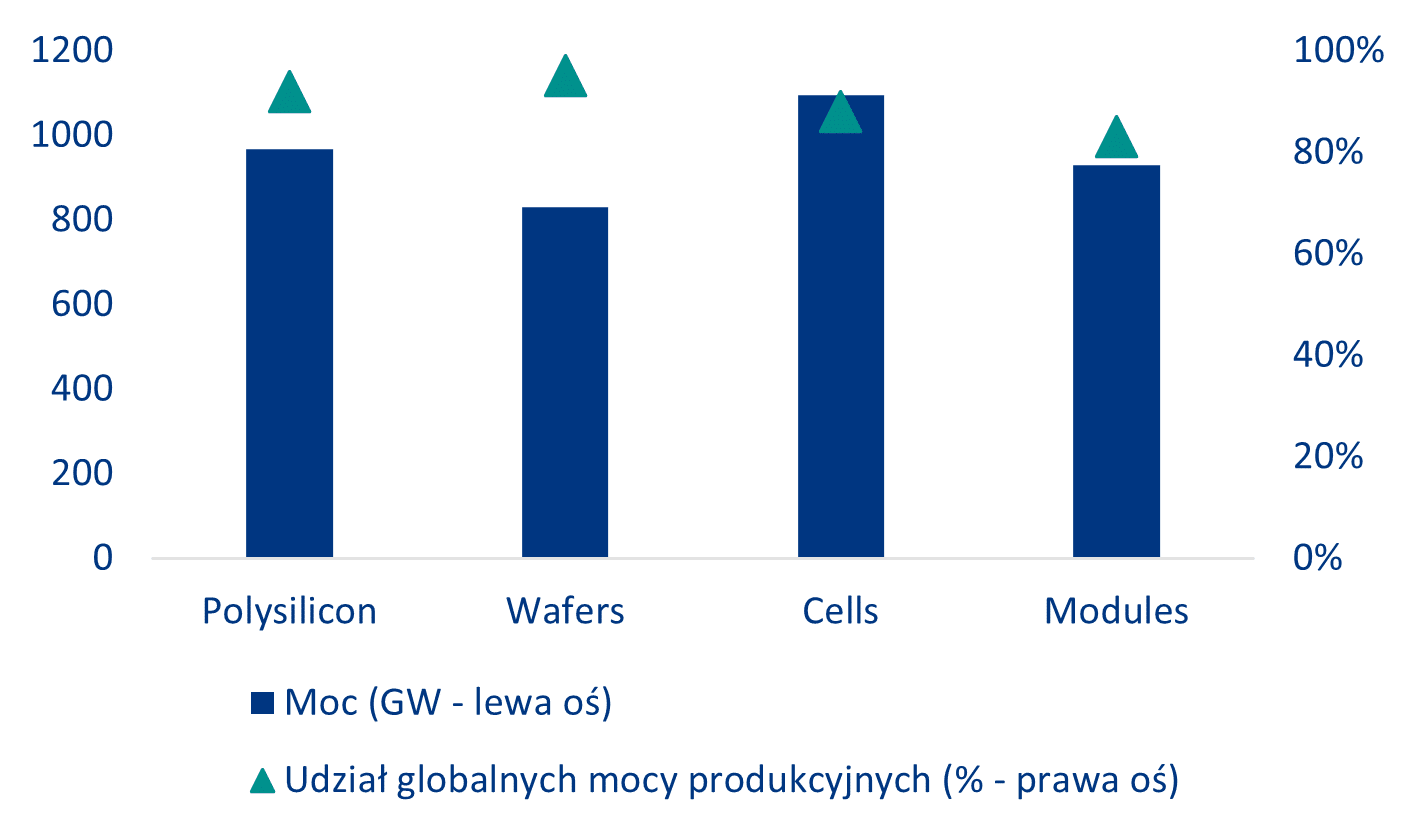

W rezultacie Chiny odpowiadają za ponad 80% globalnej zdolności produkcyjnej modułów słonecznych (rysunek 11) i ponad 80% eksportu ogniw słonecznych, a także zapewniają ponad 2,7 miliona miejsc pracy w sektorze energii słonecznej. Oprócz zdolności eksportowych, Chiny mają największą zainstalowaną moc odnawialnych źródeł energii. Z mocą słoneczną przekraczającą 228 gigawatów (GW), Chiny przewyższają łączną produkcję reszty świata. Z mocą 310 GW, moc energii wiatrowej również przewyższa wszystkie inne regiony. Kraj ma ambitny plan nowych projektów wiatrowych i słonecznych o mocy 750 GW, co pozwoliłoby Chinom przekroczyć cel w zakresie energii odnawialnej na 2030 r., wynoszący 1200 GW, znacznie przed terminem.

Rysunek 11 – Zdolność produkcyjna PV w Chinach do 2024 r.

Źródła: IEA, BNEF, Allianz Research

Trajektoria ta odzwierciedla również szerszą strategiczną zmianę w kierunku zapewnienia dominującej pozycji w globalnej transformacji energetycznej i uczynienia czystej technologii kamieniem węgielnym krajowej polityki przemysłowej. Osiągnięcia te były możliwe dzięki chińskim gigantom korporacyjnym, którzy stali się globalnymi liderami w produkcji technologii wiatrowych i słonecznych. Dzięki silnej polityce rządu i hojnym inwestycjom, firmy te znacznie się rozwinęły.

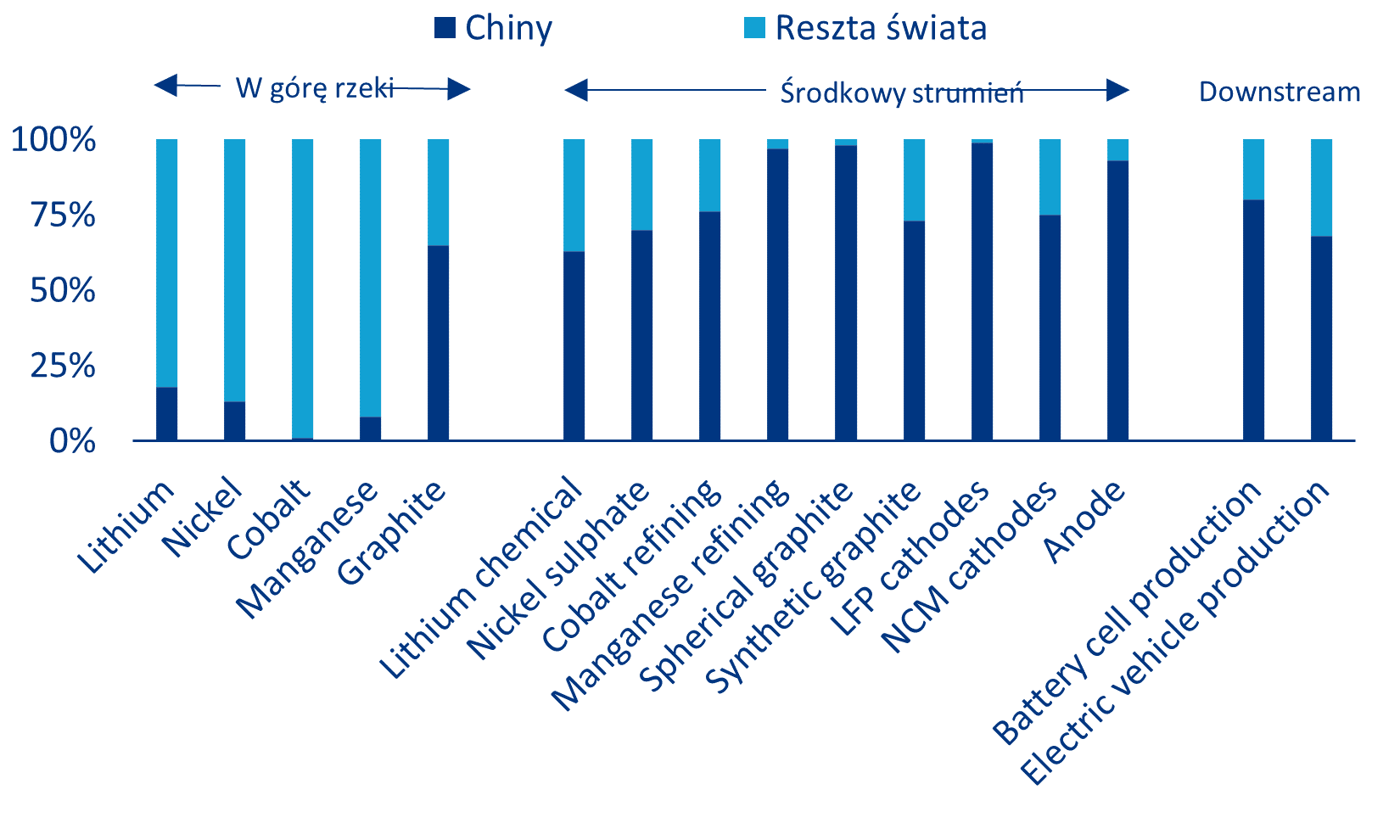

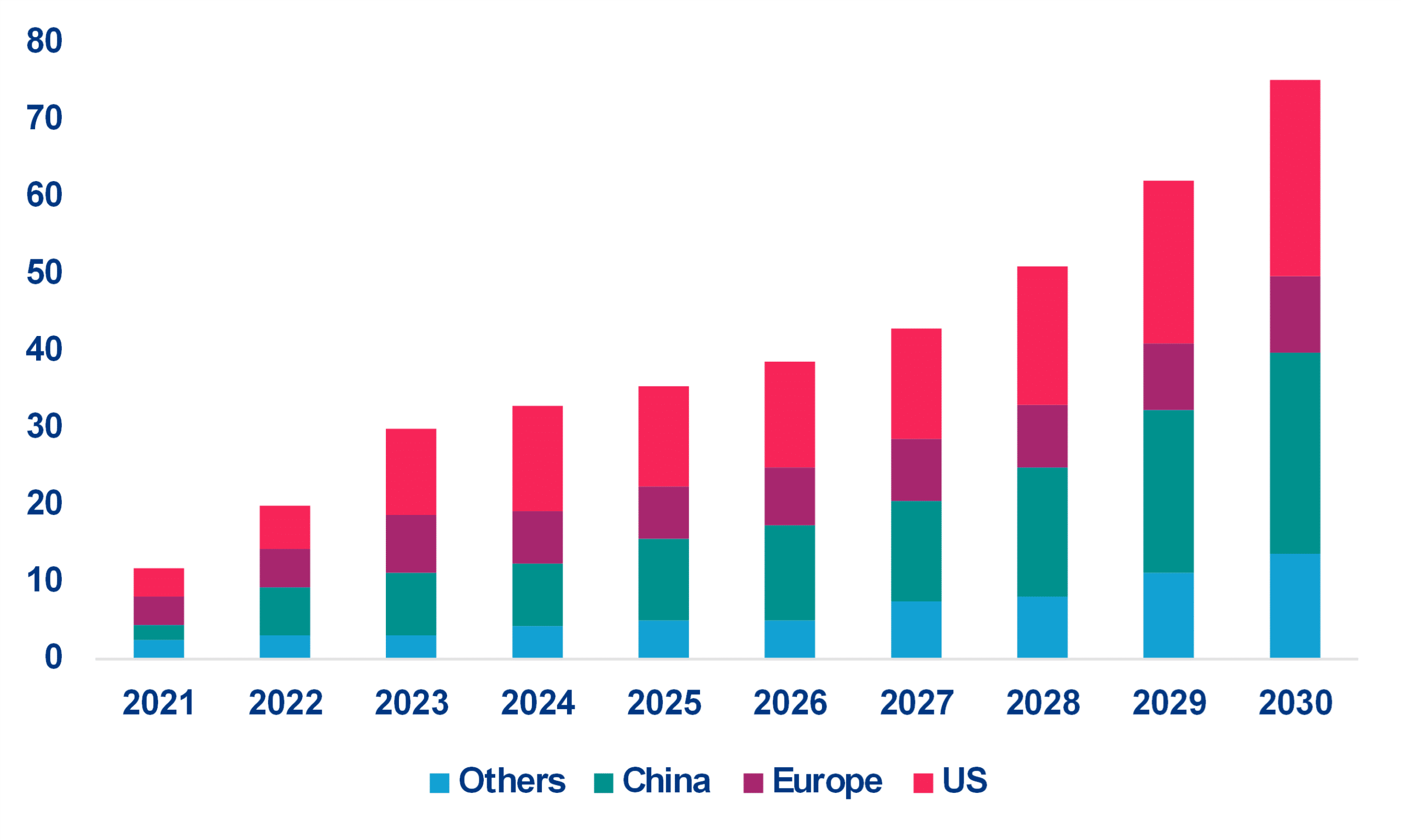

Dominacja Chin jest również silna w sektorze baterii, a firmy takie jak CATL, BYD i CALB kontrolują prawie 56% globalnego udziału w rynku baterii do pojazdów elektrycznych. Podobnie jak w przypadku paneli słonecznych, pozycja ta jest nie tylko kwestią ilości, ale także odzwierciedla kontrolę Chin nad całym łańcuchem dostaw – od wydobycia krytycznych materiałów (np. grafitu, litu, kobaltu itp.), poprzez ich rafinację, aż po produkcję baterii (wykres 12). Oprócz akumulatorów do pojazdów elektrycznych, transformacja energetyczna zwiększy również popyt na magazynowanie energii na dużą skalę przemysłową, a Chiny będą miały w tym duży udział (wykres 12).

Rysunek 12 – Szacunkowy % podaży w łańcuchu wartości akumulatorów do pojazdów elektrycznych w 2023 r.

Źródła: Benchmark Mineral Intelligence, Financial Times, CAMM, Allianz Research

Rysunek 13 – Prognozowane roczne wykorzystanie magazynów energii w poszczególnych regionach (GW)

Źródła: Wood Mackenzie, Allianz Research

Pojawiają się przeciwności dla dalszej modernizacji chińskiego przemysłu wytwórczego

Należy mieć na uwadze: wojnę o chipy, protekcjonizm, napięcia geopolityczne i ryzyko powstania innych sytuacji związanych z nadmiarem mocy produkcyjnych, zapasów i dźwigni finansowej. Podczas gdy Chiny wydają się mieć dobrą pozycję w wielu wschodzących branżach, obecna dominacja i przyszły wzrost mogą zostać poddane próbie z wielu powodów. W ramach globalnego przebudzenia samodzielności, decydenci polityczni na całym świecie zdają sobie sprawę ze znaczenia półprzewodników i podejmują wysiłki w celu utrzymania własnego zaopatrzenia lub zablokowania zaopatrzenia innych państw (patrz ramka). Ponadto, ponieważ Europa i Stany Zjednoczone zwiększają swoje wsparcie dla czystej energii dzięki dużych planów przemysłowych (IRA, Fit for 55 itp.), w przyszłości wzrośnie konkurencja dla chińskich firm. Stwierdzając, iż Chiny utrzymują istotną pozycję lidera w badaniach związanych z krytycznymi technologiami, ASPI zauważa również, iż jedna piąta chińskich artykułów o dużym wpływie jest autorstwa naukowców z podyplomowym szkoleniem w USA, Wielkiej Brytanii, Kanadzie, Australii lub Nowej Zelandii. Taka kooperacja może być zagrożona w coraz bardziej napiętym środowisku geopolitycznym. Wreszcie, doświadczenie mówi nam, iż inicjatywy państwowe mające na celu rozwój przemysłu i technologii mogą prowadzić do niewłaściwej alokacji kapitału i zasobów, a ostatecznie do nowych sytuacji nadwyżki mocy produkcyjnych, nadmiernych zapasów i wysokiej dźwigni finansowej.

Wojna na chipy

Stany Zjednoczone zwiększają wysiłki, aby odeprzeć dążenie Chin do dominacji w dziedzinie chipów. Niedobory po pandemii i napięcia na linii Chiny-USA zmusiły wiele głównych gospodarek do opracowania strategii samowystarczalności w zakresie chipów lub opracowania polityk mających na celu zmniejszenie zależności od zagranicznych dostawców. Stany Zjednoczone wzmacniają swoje możliwości w zakresie rozwoju i produkcji wysokiej klasy chipów i sprzętu do produkcji chipów, dzięki ustawie CHIPS and Science Act, przyjętej przez Kongres w lipcu 2022 r., zapewniającej ponad 50 mld USD finansowania na wspieranie inwestycji w badania, produkcję i szkolenie siły roboczej. Ponadto w 2022 r. zaostrzono kontrole eksportu chipów i sprzętu do produkcji chipów wysyłanych do Chin (przy wsparciu Japonii i Holandii), ograniczając sprzedaż do Chin maszyn potrzebnych do produkcji chipów poniżej 18 nm – które są bardziej zaawansowane.

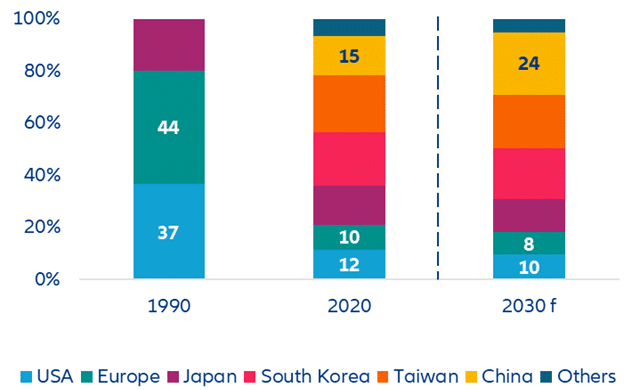

Stany Zjednoczone przeniosą część produkcji, ale nie będą w stanie przywrócić pozycji lidera z lat 90-tych. Kraj ten przez cały czas zachowuje silne udziały w niektórych segmentach łańcucha wartości: 80% systemu Electronic Design Automation (EDA) i około połowa zarówno podstawowej własności intelektualnej, jak i sprzętu produkcyjnego to aktywa amerykańskie. Nie wspominając o tym, iż wiodący projektanci chipów Qualcomm, Broadcom i Nvidia to również firmy amerykańskie. Niemniej jednak, w innych segmentach sektora, pomimo dotacji i wysiłków ze strony amerykańskich firm, takich jak Intel, nie będzie możliwe dogonienie TSMC i Samsunga. Ci zagraniczni gracze zwiększą do pewnego stopnia swoje możliwości na amerykańskiej ziemi, ale będzie to również zależeć od ich ambicji w Chinach.

Pomimo ograniczeń umiejętności produkcji najbardziej zaawansowanych chipów, chiński przemysł półprzewodników, prowadzony przez gigantów takich jak Semiconductor Manufacturing International Corporation (SMIC), znajduje się na agresywnej ścieżce ekspansji. Oczekuje się, iż chińska zdolność produkcyjna chipów wzrośnie o 60% w ciągu najbliższych trzech lat, potencjalnie podwajając się w ciągu następnych pięciu lat. Wzrost ten koncentruje się głównie na podstawowych procesorach, niezbędnych dla szerokiej gamy towarów konsumpcyjnych.

Wykres 14 – Globalne moce produkcyjne układów scalonych w podziale na kraje

Źródła: BCG, Allianz Research

Trend niższego wzrostu

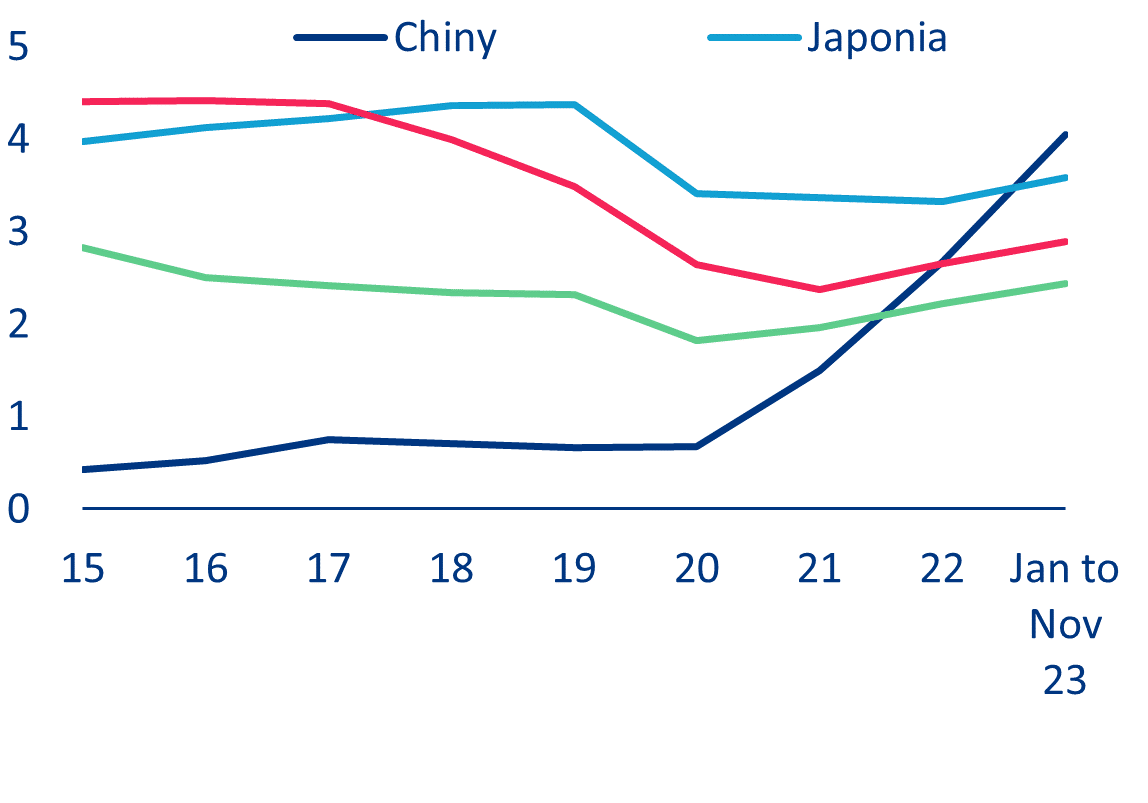

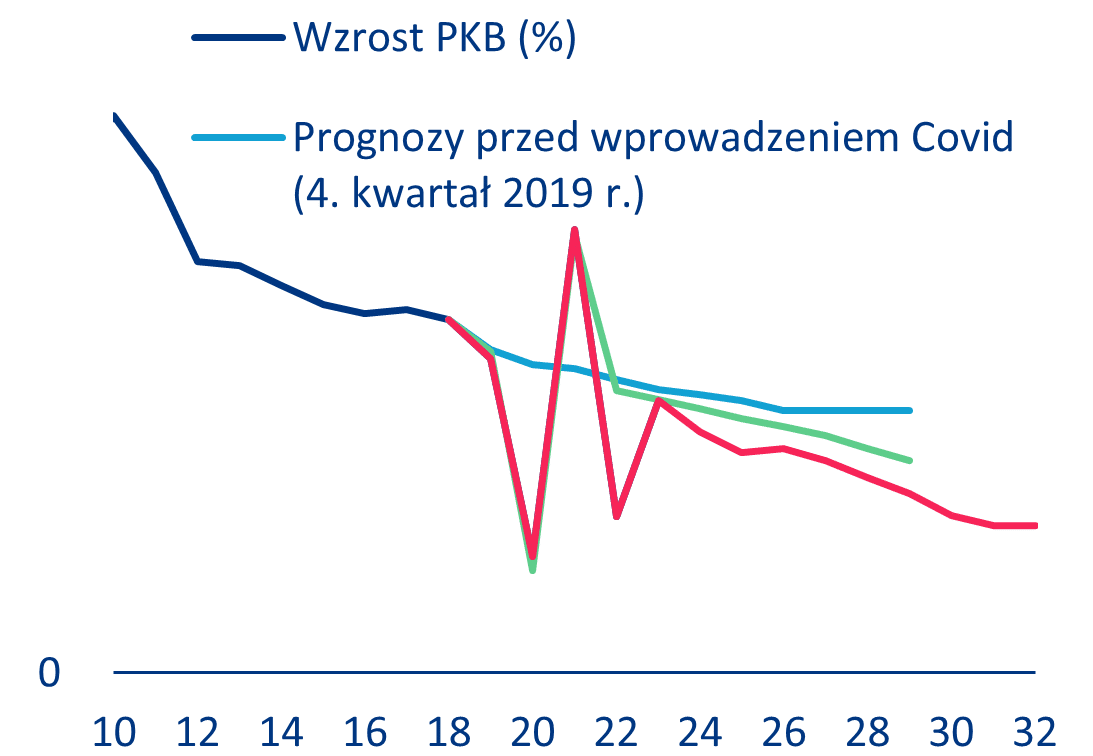

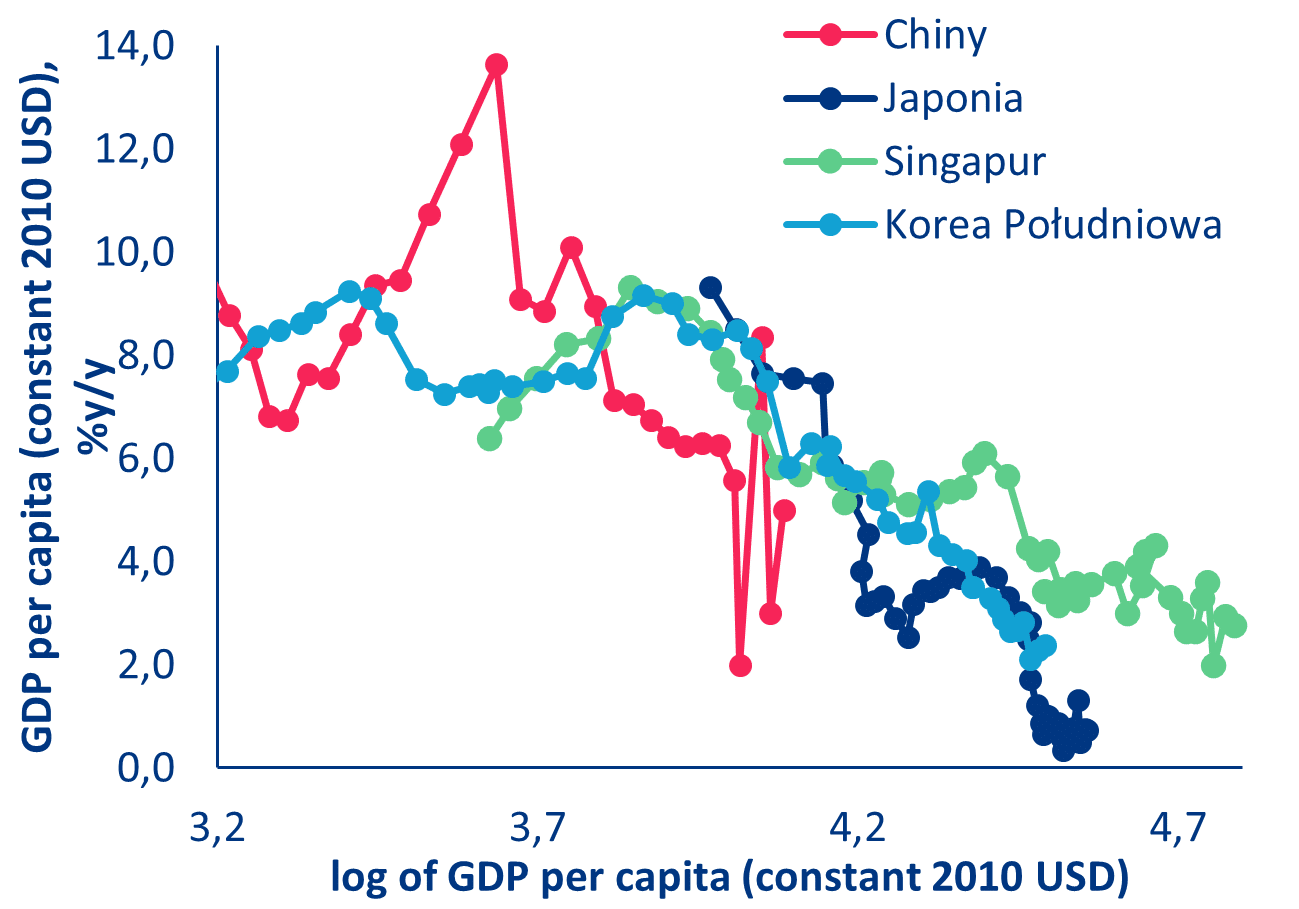

Chociaż japonizacja nie jest uwzględniona w scenariuszu bazowym Allianz Trade, Chiny mogą nie uniknąć niższej ścieżki wzrostu w perspektywie długoterminowej. Obecnie Allianz Trade oczekuje, iż chińska gospodarka wzrośnie średnio o +3,9% w latach 2025-2029. W porównaniu z prognozami na poziomie +5% przed wybuchem pandemii Covid-19 i +4,5% przed wybuchem kryzysu na rynku nieruchomości (wykres 15). W scenariuszu bazowym Allianz Trade nie widzimy zatem „japonizacji” chińskiej gospodarki. Z pewnością istnieją podobieństwa między dzisiejszą gospodarką chińską a japońską na początku lat 90-tych: malejąca populacja, a także wysoka zależność od zadłużenia, inwestycji (w szczególności w nieruchomości) i eksportu. I rzeczywiście, punkt zwrotny w cenach nieruchomości w Chinach od III kwartału 2021 r. przypomina to, co wydarzyło się w Japonii około 30 lat temu, kiedy to ceny nieruchomości mieszkaniowych osiągnęły szczyt w I kwartale 1991 roku. Warto jednak zauważyć, iż wcześniejszy wzrost cen w Japonii był jeszcze większy niż w Chinach: +85% w ciągu 10 lat poprzedzających I kwartał 1991 r., w porównaniu z +40% w ciągu 10 lat poprzedzających III kwartał 2021 r. w Chinach. Istnieją również inne ważne różnice, które powinny zapewnić pewne wsparcie dla chińskiego długoterminowego wzrostu: PKB per capita w Chinach wynosi około 40% PKB Japonii w 1991 r., co sugeruje znaczną dalszą przestrzeń do wzrostu (wykres 16). Podobnie, wskaźnik urbanizacji w Chinach wynosi w tej chwili 66%, wciąż daleko od 78% obserwowanych w Japonii w 1991 roku. Wreszcie, jak pokazaliśmy wcześniej, chińska gospodarka przez cały czas może w pewnym stopniu polegać na eksporcie i w przeciwieństwie do Japonii z 1991 r., Chiny nie mają bańki na rynku akcji, a ich rachunek kapitałowy nie jest w pełni zliberalizowany.

Wykres 15 – Długoterminowe prognozy wzrostu PKB (%)

Źródła: statystyki krajowe, Allianz Research

Wykres 16 – PKB na mieszkańca

Uwaga: stopy wzrostu dla Japonii, Singapuru i Korei Południowej zostały wygładzone.

Źródła: Bank Światowy, Allianz Research

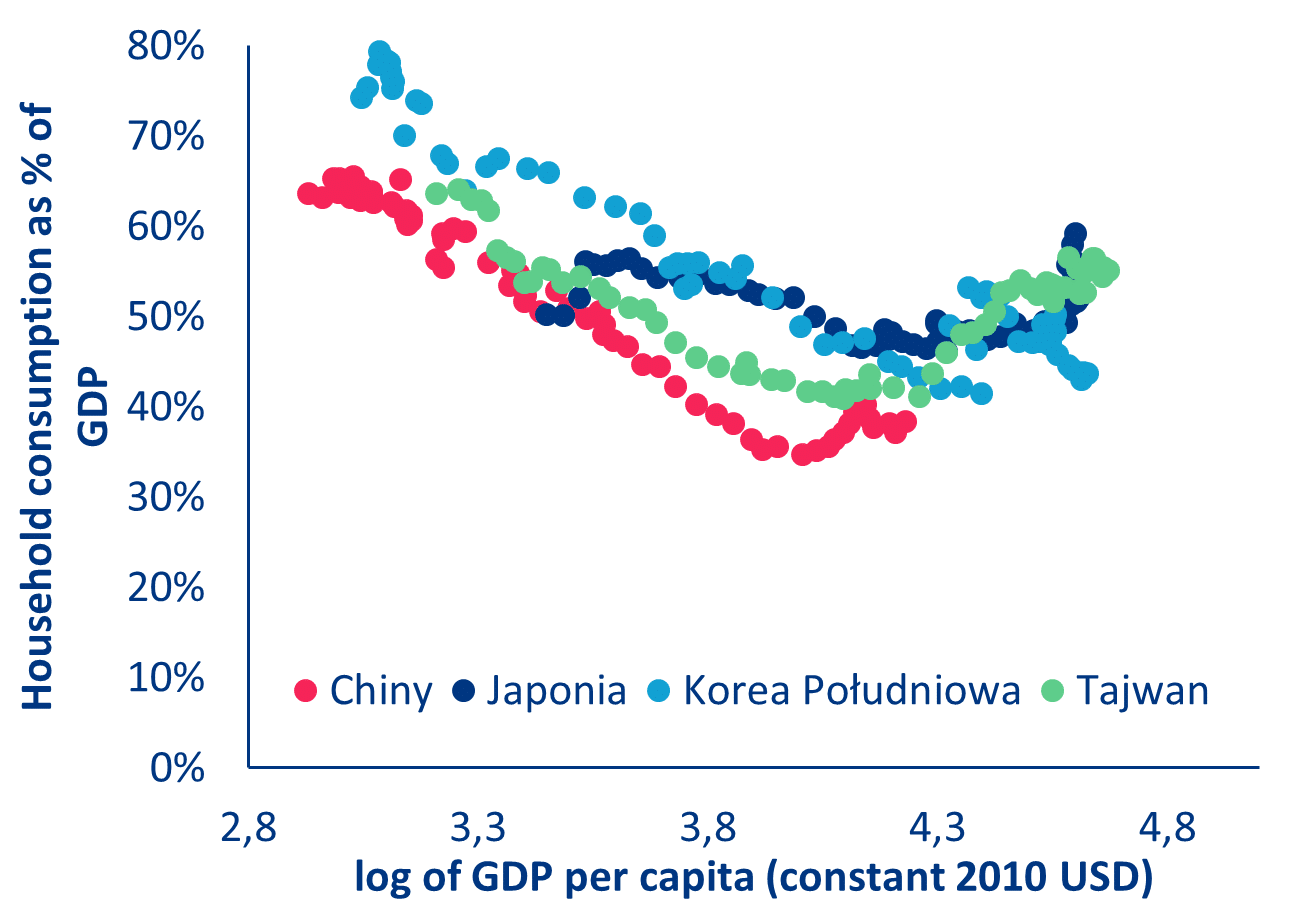

Dalsze rezerwy wzrostu można znaleźć po stronie konsumentów, ale wydaje się, iż na razie brakuje wsparcia politycznego na tym froncie. Od lat 2022-2023 zaufanie konsumentów w Chinach znajduje się w dołku . Wiele zależy od rozwoju sytuacji w sektorze nieruchomości, a stabilizacja cen nieruchomości byłaby pomocna w przynajmniej częściowym przywróceniu zaufania. Poza tym decydenci polityczni mogliby również rozważyć środki bardziej skoncentrowane na konsumentach. Udział konsumpcji prywatnej w PKB jest w Chinach niski w porównaniu z innymi gospodarkami azjatyckimi na podobnym poziomie rozwoju (wykres 17). Bardziej inkluzywny model wzrostu, urbanizacja, starzenie się społeczeństwa i niższa stopa oszczędności w dłuższej perspektywie powinny zwiększyć zależność gospodarki od konsumpcji. Oszczędności krajowe brutto w Chinach, wynoszące prawie 50% PKB, są bardzo wysokie w porównaniu z innymi gospodarkami zarejestrowanymi na podobnych poziomach rozwoju lub podobnych poziomach wskaźnika obciążenia demograficznego. Polityka mająca na celu wzmocnienie sieci bezpieczeństwa socjalnego oraz zwiększone wydatki publiczne na opiekę zdrowotną i usługi emerytalne najprawdopodobniej pozwoliłyby chińskim gospodarstwom domowym oszczędzać mniej i konsumować więcej.

Wykres 17 – Stosunek spożycia gospodarstw domowych do PKB (%) a logarytm PKB per capita

Uwaga: dane do 2019 r., przedłużone do 2023 r. dla Chin na podstawie szacunków Allianz Research.

Źródła: Penn World Table, Allianz Research

[1] Globalizacja 2.0. Czy USA i UE mogą naprawdę „zaprzyjaźnić się” z Chinami?

[2] według produktu na sześciocyfrowym poziomie Zharmonizowanego Systemu (który klasyfikuje towary na około 6000 kategorii)

[3] Nasza definicja UE obejmuje Wielką Brytanię (UE-28)

[4] Przykładowo, program „Made in China 2025” ogłoszony w 2015 r. miał na celu zwiększenie autonomii Chin (zmniejszenie zależności od zagranicznych czynników produkcji) i znaczną poprawę globalnej pozycji chińskich producentów w dziesięciu kluczowych sektorach: (i) technologii informacyjnej nowej generacji, (ii) wysokiej klasy obrabiarek sterowanych cyfrowo i robotyki, (iii) sprzętu lotniczego i aeronautycznego, (iv) sprzętu oceanograficznego i zaawansowanej technologicznie żeglugi, (v) zaawansowanego sprzętu do transportu kolejowego, (vi) energooszczędnych i nowych samochodów energetycznych, (vii) sprzętu elektroenergetycznego, (viii) maszyn i urządzeń rolniczych, (ix) nowych materiałów oraz (x) biofarmaceutyków i wysokowydajnego sprzętu medycznego. Nowsze inicjatywy obejmują strategię „Dual Circulation” ogłoszoną w 2020 r. lub „Strategiczny plan zwiększenia popytu krajowego na lata 2022-2035” uruchomiony w 2022 r.

[5] Lista technologii krytycznych została opracowana na podstawie „Listy technologii krytycznych w interesie narodowym” rządu australijskiego oraz „Listy technologii krytycznych i wschodzących” rządu USA.

1 rok temu

1 rok temu