Osoby fizyczne, które prowadzą działalność gospodarczą mają sporo na głowie. Ciągle zmieniają się przepisy podatkowe, trudno za tym wszystkim nadążyć. Rozliczenia podatkowe są zawiłe i wymagają dużego zaangażowania i czasu, który trzeba poświęcić na rozstrzyganie wielu kwestii. Ze swojej strony staramy się pomóc pisząc na wiele kluczowych tematów. Dzisiaj zajmiemy się rejestracją do podatku VAT i odpowiemy na pytanie kto ma obowiązek rejestracji w 2023 roku.

Mechanizm działania podatku VAT

Nie ma tak naprawdę ustawowej definicji podatku VAT. Wiemy, iż jest i wszyscy płacą podatek VAT, ponieważ jest on zawarty w cenie towaru lub usługi. Nie ma więc znaczenia, czy jesteśmy osobą prowadzącą działalność gospodarczą czy nie prowadzimy działalności, to i tak VAT płacimy, ponieważ taka jest jego konstrukcja. VAT nazywany jest podatkiem wielofazowym, od wartości dodanej, ponieważ jest naliczany na każdym etapie sprzedaży towarów, jak i świadczenia usług, czy też produkcji. Co do zasady VAT płaci ostateczny odbiorca, którym najczęściej jest konsument.

| Dla przedsiębiorcy, czynnego podatnika VAT, podatek VAT jest rozliczany na płaszczyźnie sprzedaży i zakupów. Mianowicie osoba, która prowadzi działalność gospodarczą ma obowiązek naliczenia VAT od sprzedaży, ale jednocześnie ma przywilej odliczenia VAT naliczonego od zakupów. Bilans takiego rozliczenia zależy od wielu czynników |

| Podatek VAT do zapłaty

Część przedsiębiorców ma obowiązek zapłaty nadwyżki podatku VAT należnego nad podatkiem VAT naliczonym |

| Podatek VAT do zwrotu lub przeniesienia na kolejne okresy rozliczeniowe

Część przedsiębiorców nabywa prawo do zwrotu VAT o ile wystąpi nadwyżka podatku VAT naliczonego nad podatkiem VAT należnym |

Kto ma obowiązek zarejestrować się do VAT w 2023 roku?

Nie zawsze i nie każdy od początku prowadzenia działalności gospodarczej musi zarejestrować się do VAT. Są jednak zastrzeżenia ustawowe, kiedy to stajemy przed obowiązkiem takiej rejestracji, poniżej opiszemy w jakich okolicznościach musi to nastąpić.

| Wyłączenie ze zwolnienia podmiotowego w VAT |

| Przekroczenie limitu zwolnienia podmiotowego w VAT |

Poniżej opiszemy jaka kategoria podmiotów jest wyłączona ze zwolnienia od podatku VAT i kiedy należy dokonać rejestracji po przekroczeniu limitu zwolnienia podmiotowego w VAT.

Wyłączenie ze zwolnienia podmiotowego w VAT

Każdy przedsiębiorca, który rozpoczyna prowadzenie działalności gospodarczej ma określone obowiązki podatkowe na gruncie wielu ustaw podatkowych, jedną z nich jest ustawa o VAT. Z tego aktu prawnego wynika, kto jest wyłączony ze zwolnienia podmiotowego w VAT.

Zwolnienie podmiotowe

Zwalnia się od podatku sprzedaż dokonywaną przez podatników, u których wartość sprzedaży nie przekroczyła łącznie w poprzednim roku podatkowym kwoty 200.000 zł

Ustawodawca wprowadził pewne kategorie towarów i usług, które nie pozwalają skorzystać ze zwolnienia podmiotowego, katalog ten jest rozszerzany, a w tej chwili znajdują się w nim:

| Wymienione w załączniku nr 12 do ustawy o VAT

Zostały tam wymienione m.in.: wyroby z metali szlachetnych lub z udziałem tych metali, złom elektryczny i elektroniczny zawierające w swoim składzie metale szlachetne, wyroby z bursztynu, biżuteria artystyczna |

| Towary opodatkowane podatkiem akcyzowym

Z wyłączeniem: energii elektrycznej, wyrobów tytoniowych, samochodów osobowych innych niż nowe środki transportu, zaliczonych przez przedsiębiorcę do środków trwałych podlegających amortyzacji |

| Budynki, budowle lub ich części

Na zasadach opisanych w ustawie |

| Tereny budowlane |

| Nowe środki transportu |

| Sprzedaż na odległość niektórych towarów (sprzedaż internetowa)

Dotyczy dostawy: preparatów kosmetycznych i toaletowych, komputerów, wyrobów elektronicznych i optycznych, urządzeń elektrycznych, maszyn i urządzeń, gdzie indziej niesklasyfikowanych, wszystko z odpowiednimi kodami PKWiU |

| Hurtowa i detaliczna sprzedaż części i akcesoriów do pojazdów samochodowych i motocykli

Bez względu na to czy jest to sprzedaż internetowa czy stacjonarna |

| Prawnicze |

| Doradcze

Z wyjątkiem doradztwa rolniczego |

| Jubilerskie |

| Ściągania długów, w tym factoringu |

Przykład 1

Pani Agnieszka prowadzi sprzedaż internetową ubrań i postanowiła rozszerzyć swoją działalność o sprzedaż kosmetyków. Do tej pory nie musiała być na podatku VAT, ponieważ nie przekraczała limitu 200.000 zł. Po zmianie asortymentu będzie już zobowiązana zarejestrować się do podatku VAT i opodatkować całą sprzedaż.

Przekroczenie limitu zwolnienia podmiotowego w VAT

Ustawodawca wprowadził limit 200.000 zł uprawniający do skorzystania ze zwolnienia podmiotowego. Oznacza to, iż o ile przedsiębiorca będzie się zbliżał do tego limitu, to musi stosownie wcześniej dokonać rejestracji. Sprzedaż, którą przekracza się limit 200.000 zł musi być już opodatkowana w VAT.

Przykład 2

Pan Michał prowadzi działalność na niewielką skalę i do tej pory nie miał obowiązku rejestracji do VAT. W 2023 roku jego przychody znacznie wzrosły i na koniec kwietnia wynosiły już 199.000 zł. Dnia 5 maja pan Michał dokonał sprzedaży za kwotę 2.000 zł, na którą musi już być wystawiona faktura VAT z naliczonym podatkiem. Oznacza to, iż powinien dokonać rejestracji przed 5 maja 2023 r.

Najczęściej działalność gospodarcza jest rozpoczynana w trakcie roku, a nie od 1 stycznia. W takich przypadkach trzeba pamiętać, iż limit zwolnienia podmiotowego wylicza się proporcjonalnie do ilości dni prowadzenia działalności gospodarczej.

Przykład 3

Pani Alina rozpoczęła działalność dnia 1 marca 2023 r. W takim przypadku do końca 2023 roku pozostało 306 dni a to oznacza, iż kwota limitu zwolnienia podmiotowego w VAT będzie stanowiła kwotę:

(306 x 200.000 zł):365 = 167.671 zł

Rejestracja do VAT

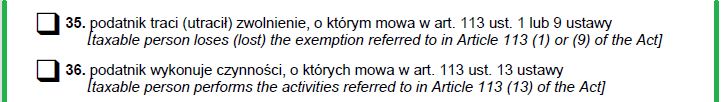

W celu zarejestrowania się do podatku VAT przedsiębiorca musi złożyć zgłoszenie rejestracyjne VAT-R. Na zgłoszeniu rejestracyjnym, w zależności od powodu rejestracji, należy zaznaczyć poz. 35 lub 36 lub 35 i 36. jeżeli przedsiębiorca przekroczy limit zwolnienia podmiotowego 200.000 zł, to zaznacza poz. 35, natomiast jak kogoś dotyczy obowiązek rejestracji z art. 113 ust. 13, to wówczas zaznacza poz. 35 i 36:

Zgłoszenie można przekazać do Naczelnika urzędu skarbowego na kilka sposobów:

- osobiście,

- za pośrednictwem poczty,

- poprzez zmianę wpisu w CEIDG,

- przez Portal Podatkowy.

Po złożeniu VAT-R urząd skarbowy dokona weryfikacji danych zawartych w zgłoszeniu, w przypadku pytań i wątpliwości będzie się kontaktował z przedsiębiorcą, dlatego warto podawać swój numer telefonu lub adres poczty mailowej, co usprawni cały proces.

Zarejestrowanym podatnikiem VAT stajemy się najwcześniej w dniu złożenia zgłoszenia rejestracyjnego VAT-R

Jeżeli rejestracja nie będzie budziła wątpliwości zarejestrowanie będzie zrealizowane szybko, w przeciwnym razie cały proces może się wydłużyć.

Podsumowanie

W dzisiejszej publikacji przypomnieliśmy kto ma obowiązek rejestracji do podatku VAT w 2023 roku. Proces rejestracji do podatku VAT nie jest zbyt czasochłonny ani uciążliwy. Przedsiębiorca musi jednak znać przepisy, żeby adekwatnie ocenić, w jakich przypadkach ta rejestracja jest obowiązkowa. Ustawa o VAT wymienia towary i usługi, które muszą być opodatkowane w VAT od pierwszej sprzedaży. Przy czym należy pamiętać, iż w przepisie podane są kody PKWiU, które należy skrupulatnie przeanalizować pod kątem profilu prowadzonej działalności gospodarczej. Rejestracja do VAT jest wymagana przed dokonaniem pierwszej czynności podlegającej opodatkowaniu. Rozliczanie podatku VAT obwarowane jest licznymi obowiązkami ewidencyjnymi i deklaracyjnymi, którym należy sprostać po zarejestrowaniu. Między innymi należy składać co miesiąc jednolity plik kontrolny, a jeżeli przedsiębiorca dokonuje transakcji wewnątrzunijnych, to również informację podsumowującą VAT-UE. Oczywiście to tylko niektóre z obowiązków czynnego podatnika VAT.

2 lat temu

2 lat temu