Pracodawca i zespół kadrowo – płacowy towarzyszy pracownikowi oraz jego rodzinie w chwilach radosnych, ale niestety także w chwilach bardzo smutnych. Taką smutną chwila jest śmierć pracownika.

O tym jakie obowiązki ma pracodawca w związku ze śmiercią pracownika pisałam tutaj:

Jednym z obowiązków pracodawcy po śmierci pracownika jest obliczenie oraz wypłata praw majątkowych po zmarłym pracowniku osobom, które je dziedziczą w trybie uproszczonym.

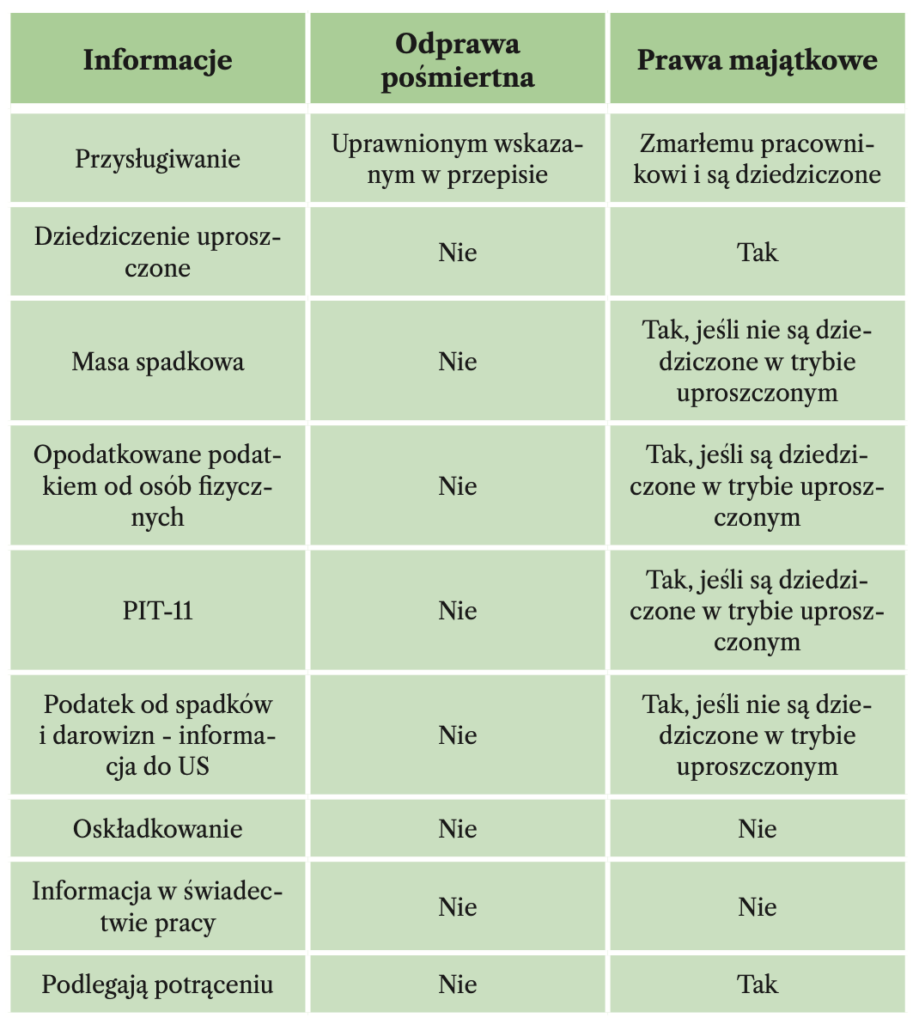

Od tematyki odprawy pośmiertnej bezwględnie należy rozróżnić tematykę praw majątkowych wypłacanych po zmarłym pracowniku. Zgodnie z art. 63 (1) kp z dniem śmierci pracownika stosunek pracy wygasa. Prawa majątkowe ze stosunku pracy przechodzą po śmierci pracownika, w równych częściach, na małżonka oraz inne osoby spełniające warunki wymagane do uzyskania renty rodzinnej w myśl przepisów o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych. W razie braku takich osób prawa te wchodzą do spadku.

W praktyce oznacza to, iż świadczenia, które przysługiwałby zmarłemu pracownikowi, gdyby żył stają się prawami majątkowymi i podlegają uproszonemu trybowi dziedziczenia w trybie ww. przepisu. Dla przykładu będzie to wynagrodzenie za część miesiąca przepracowanego, ekwiwalent pieniężny za niewykorzystany urlop wypoczynkowy, zasiłek chorobowy, dodatek stażowy itd. Wypłacając takie świadczenia pojawia się pytanie dotyczące zasad opodatkowania i oskładkowania. Mianowicie prawa majątkowe są dziedzinę w trybie uproszczony, a więc na podstawie kodeksu pracy, a nie prawa spadkowego. Wypłacając je osobom wskazanym w art. 63 (1) § 2 kp są one opodatkowane, ale nie są oskładkowane. Tym uprawnionym należy także wydać PIT-11. Natomiast w sytuacji, gdy ziści się przesłanka ze zdania drugiego analizowanego przepisów, a więc nie będzie osób uprawnionych do dziedziczenia w trybie uproszczonym prawa te wchodzą do masy spadkowej. W takim wypadku są wypłacane dopiero po udokumentowaniu przez spadkobiercę faktu nabycia spadku przed sądem albo notariuszem. Wypłacane są w kwocie brutto, czyli nie podlegają oskładkowaniu ani opodatkowaniu podatkiem od osób fizycznych. Jednak należy pamiętać o tym, aby w terminie 14 dni powiadomić Urząd Skarbowy. Jak wynika z art. 19 ust. 1 ustawy o podatku od spadków i darowizn dłużnicy spadkodawcy lub osób, którym przysługują wierzytelności z tytułu zapisu (dalszego zapisu), wkładu oszczędnościowego na podstawie dyspozycji wkładem na wypadek śmierci lub umorzenia jednostek uczestnictwa funduszu inwestycyjnego otwartego lub specjalistycznego funduszu inwestycyjnego otwartego na podstawie dyspozycji uczestnika tych funduszy na wypadek jego śmierci są obowiązani przekazać naczelnikowi urzędu skarbowego adekwatnemu ze względu na miejsce zamieszkania wierzyciela, informację o dokonanych wypłatach (zwrocie długu) i ich wysokości, w terminie 14 dni od dnia wypłaty.

W tej materii wypowiedział, który odpowiedział na zadane pytanie: „W lutym 2021 r. zmarł pracownik zatrudniony w Spółce na podstawie umowy o pracę. Po zebraniu informacji i dowodów na podstawie notarialnego poświadczenia dziedziczenia Spółka wypłaciła świadczenia po zmarłym pracowniku jego spadkobiercom (dorosłym dzieciom), pracownik był wdowcem. Spółka poinformowała adekwatny urząd skarbowy, iż na podstawie ustawy z 28 lipca 1983 r. o podatku od spadków i darowizn wypłaciła należności po zmarłym pracowniku jego spadkobiercom i wskazała ich dane i wysokość wpłat jakie otrzymali. W związku z tym, iż świadczenia weszły do masy spadkowej nie zostały objęte ZUS i nie pobrano zaliczek na podatek. W styczniu 2022 r. Spółka wysłała do adekwatnego urzędu skarbowego informację PIT-11 dla zmarłego pracownika, wskazując w nim dochody, które osiągnął za życia.

Wskazano także, iż

a) Wśród spadkobierców zmarłego pracownika nie było osób, które spełniały warunki wymagane do uzyskania renty rodzinnej, w myśl ustawy z dnia 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (Dz. U. z 2021 r. poz. 291 z późn. zm.).

b) Spadkobiercom zostały wypłacone: wynagrodzenie zasadnicze, wynagrodzenie za czas choroby, ekwiwalent za niewykorzystany urlop, wszystko nieoskładkowane i nieopodatkowane.

Czy Spółka powinna wystawić informację PIT-11 dla spadkobierców?

Spółka uważa, iż w związku z tym, iż należności wypłacone weszły do masy spadkowej, Spółka nie ma obowiązku wystawić informacji PIT-11 dla spadkobierców.

Stosownie do art. 9 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2021 r. poz. 1128 z późn. zm.):

Opodatkowaniu podatkiem dochodowym podlegają wszelkiego rodzaju dochody, z wyjątkiem dochodów wymienionych w art. 21, 52, 52a i 52c oraz dochodów, od których na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku.

Opodatkowaniu podatkiem dochodowym od osób fizycznych podlegają wszelkie dochody osiągane przez podatnika, z wyjątkiem tych dochodów, które zostały enumeratywnie wymienione przez ustawodawcę jako zwolnione z podatku, bądź od których zaniechano poboru podatku, w drodze rozporządzenia wydanego przez Ministra Finansów.

Jednakże, stosownie do art. 2 ust. 1 pkt 3 ustawy o podatku dochodowym od osób fizycznych:

Przepisów ustawy nie stosuje się do przychodów podlegających przepisom o podatku od spadków i darowizn.

Z przedstawionego we wniosku stanu faktycznego wynika, iż w lutym 2021 r. zmarł pracownik Spółki. Spółka wypłaciła świadczenia po zmarłym pracowniku (wynagrodzenie zasadnicze, wynagrodzenie za czas choroby, ekwiwalent za niewykorzystany urlop) jego uprawnionym spadkobiercom (dorosłym dzieciom). Zmarły pracownik był wdowcem. Wśród spadkobierców nie było osób, które spełniały warunki wymagane do uzyskania renty rodzinnej, w myśl ustawy o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych.

Wątpliwości Spółki dotyczą kwestii obowiązku wystawienia spadkobiercom zmarłego pracownika informacji PIT-11 w związku z dokonaną na ich rzecz wypłatą świadczeń.

W tej sytuacji konieczne jest stwierdzenie, czy wypłacone świadczenia podlegają opodatkowaniu podatkiem dochodowym od osób fizycznych, czy też podatkiem od spadków i darowizn.

W myśl art. 1 ust. 1 pkt 1 ustawy z dnia 28 lipca 1983 r. o podatku od spadków i darowizn (Dz. U. z 2021 r. poz. 1043 z późn. zm.):

Podatkowi od spadków i darowizn, zwanemu dalej “podatkiem”, podlega nabycie przez osoby fizyczne własności rzeczy znajdujących się na terytorium Rzeczypospolitej Polskiej lub praw majątkowych wykonywanych na terytorium Rzeczypospolitej Polskiej, tytułem m.in. dziedziczenia.

Zgodnie z art. 922 § 1 i § 2 ustawy z dnia 23 kwietnia 1964 r. – Kodeks cywilny (Dz. U. z 2020 r. poz. 1740 z późn. zm.):

Prawa i obowiązki majątkowe zmarłego przechodzą z chwilą jego śmierci na jedną lub kilka osób stosownie do przepisów księgi niniejszej. Stosownie do § 2 tego przepisu, nie należą do spadku prawa i obowiązki zmarłego ściśle związane z jego osobą, jak również prawa, które z chwilą jego śmierci przechodzą na oznaczone osoby niezależnie od tego, czy są one spadkobiercami.

Przykładem praw przechodzących na określone osoby niezależnie od tego, czy są one spadkobiercami są prawa majątkowe ze stosunku pracy.

Zgodnie z art. 631 § 2 ustawy z dnia z dnia 26 czerwca 1974 r. Kodeks pracy (Dz. U. z 2020 r. poz. 1320 z późn. zm.):

Prawa majątkowe ze stosunku pracy przechodzą po śmierci pracownika, w równych częściach, na małżonka oraz inne osoby spełniające warunki wymagane do uzyskania renty rodzinnej w myśl przepisów o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych. W razie braku takich osób prawa te wchodzą do spadku.

W myśl art. 67 ust. 1 ustawy z dnia 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (Dz. U. z 2021 r. poz. 291 z późn. zm.):

Do renty rodzinnej uprawnieni są członkowie rodziny spełniający warunki określone w art. 68-71.

Świadczenia wynikające ze stosunku pracy są więc wypłacane określonym podmiotom w wyniku zastosowania uproszczonej procedury przewidzianej w Kodeksie pracy, z pominięciem przepisów Kodeksu cywilnego. Nie jest możliwe jednoczesne stosowanie przepisów działu IV Kodeksu cywilnego, dotyczącego spadków oraz art. 631 § 2 Kodeksu pracy, gdyż ustawodawca wyklucza taką możliwość wprost wskazując, iż dopiero “w braku takich osób prawa te wchodzą do spadku” (co wynika ze zdania drugiego omawianego przepisu). Wystarczy natomiast istnienie jednego uprawnionego podmiotu (tj. osoby spełniającej warunki do uzyskania renty rodzinnej), a świadczenie to nie wejdzie do masy spadkowej i wypłacone zostanie tej osobie, a w sytuacji, gdy wystąpi więcej niż jeden podmiot uprawniony, to wówczas prawa majątkowe ze stosunku pracy, przechodzą w równych częściach na każdego z uprawnionych.

W niniejszej sprawie, jak Spółka wskazała w uzupełnieniu wniosku na wezwanie organu, iż wśród spadkobierców nie było osób, które spełniały warunki wymagane do uzyskania renty rodzinnej, w myśl ustawy o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych.

W związku z tym wypłacone przez Spółkę spadkobiercom świadczenia weszły do masy spadkowej, a tym samym podlegają opodatkowaniu podatkiem od spadków i darowizn. Prawidłowo twierdzi Spółka, iż nie ciąży na Spółce obowiązek wystawienia spadkobiercom informacji PIT-11.” Pismo z dnia 2.05.2022 r., wydane przez: Dyrektor Krajowej Informacji Skarbowej, 0114-KDIP3-1.4011.173.2022.2.MG, Wypłata spadkobiercom świadczeń po zmarłym pracowniku jako nieobjęta PIT-em, http://sip.mf.gov.pl.

Rozróżnienie odprawy pośmiertnej od praw majątkowych

Pozdrawiam, Karolina Niedzielska

1 rok temu

1 rok temu