Trwają prace nad polską ustawą o kryptoaktywach. Jak Komisja Nadzoru Finansowego odniesie się do zarzutu, iż druga już wersja jej projektu nie przewiduje wprost możliwości odwołania się od decyzji Komisji o blokadzie środków do sądu?

Projekt przez cały czas jest opracowywany, realizowane są prace nad jego ostatecznym kształtem, a poprawki nanoszone są na bieżąco. Zgodnie z obecnym brzmieniem jego przepisów prawo do wniesienia skargi na postanowienie dotyczące blokady rachunku kryptoaktywów lub rachunku pieniężnego zostanie zagwarantowane.

Czyli nie będzie odwołania, ale skarga do sądu?

Zgodnie z aktualną wersją skarga do sądu administracyjnego przysługuje zarówno na ustanowienie blokady rachunku kryptoaktywów oraz rachunku pieniężnego, jak i na przedłużenie rzeczonej blokady. Odwołanie od decyzji nie jest adekwatnym trybem z uwagi na fakt, iż blokada następuje w drodze postanowienia, które zgodnie z przepisami kodeksu postępowania administracyjnego i prawa o postępowaniu przed sądami administracyjnymi może być zaskarżone wraz ze skargą.

KNF jako podmiot, na który spadnie główny ciężar nadzoru nad rynkiem, liczy na współpracę z organami państwowymi?

Urząd Komisji w tej chwili współpracuje z organami państwowymi, zarówno przy wykonywaniu jego, jak i ich ustawowych zadań. W tym kontekście warto pamiętać, iż rozporządzenie wykonawcze do MiCA – czyli rozporządzenia dotyczącego rynku kryptoaktywów – przez cały czas jest projektowane. A zawierać będzie szereg informacji i wymagań niezbędnych do funkcjonowania działających na nim podmiotów. Wiele popularnych kryptoaktywów nie będzie jednak podlegać ani unijnym regulacjom, ani polskiej ustawie.

Głównym celem tej drugiej jest określenie zasad organizacji i nadzoru m.in. nad dostawcami usług w zakresie kryptoaktywów. KNF dostanie nowe uprawnienia i będzie mogła m.in. prowadzić kontrole, żądać informacji od emitentów i dostawców kryptoaktywów, nakładać sankcje administracyjne. W przypadku złamania przepisów podmioty nadzorowane przez KNF będą mogły zostać też pociągnięte do odpowiedzialności karnej. Jednak ani polska ustawa, ani unijne rozporządzenie nie wyeliminują charakterystycznych dla tego rynku ryzyk. Standard ochrony jego inwestora będzie niższy od tego, jaki ma ten inwestujący w tradycyjne aktywa rynku finansowego, choćby dlatego, iż jest on znany już od lat. Poza tym inwestycje na rynku kryptoaktywów mają charakter wysoko spekulacyjny, zmienny, zaś same kryptowaluty mogą być wykorzystywane do działań przestępczych.

KNF nie ma obaw, iż część podmiotów – z obawy przed nadzorem – „ucieknie” z Polski, a klienci zaczną zakładać portfele na zagranicznych giełdach, przez co nadzór nad nimi będzie niemożliwy?

Trzeba pamiętać, iż Komisja będzie sprawować nadzór nad podmiotami operującymi na rynku, a nie nad samymi klientami. jeżeli więc ci drudzy zdecydują się skorzystać z oferty podmiotów zagranicznych, to – w zależności od typu tokenu lub usługi – będą one mogły podlegać pod inny adekwatny nadzór w Unii Europejskiej. W ocenie urzędu KNF unijny rynek kryptoaktywów jest w tej chwili bardzo niestabilny, a na pewno nie obowiązują na nim żadne mechanizmy przeciwdziałania manipulacjom i oszustwom. Objęcie tych podmiotów nadzorem w UE zapewni więc klientom minimum gwarancji i bezpieczeństwa obrotu, a więc jest to zdecydowanie lepsze rozwiązanie niż dotychczasowy brak jednolitych regulacji w tym zakresie. Jednak pełen obraz sytuacji na rynku wyłoni się dopiero po kilkunastu miesiącach obowiązywania i stosowania MiCA.

Obecna wersja projektu ustawy przewiduje skrócenie terminu na uzyskanie przez giełdy i kantory zezwolenia na prowadzenie działalności – do 30 czerwca 2025 r. Wyjątkiem będą podmioty, które do 1 maja 2025 r. złożą wniosek o kontynuowanie działalności, ale licencja nie zostanie im jeszcze przyznana. Czy zdaniem KNF nie spowoduje to, iż część nie zdąży uzyskać potrzebnych zezwoleń?

Wprowadzenie krótszego okresu przejściowego podyktowane zostało przede wszystkim potrzebą zwiększenia bezpieczeństwa rynku finansowego. Działalność nienadzorowanych podmiotów niesie ze sobą szereg zagrożeń dla wszystkich jego uczestników, a dłuższy okres przejściowy utrzymałby stan niepewności i rodził ryzyka związane z brakiem ochrony. Przepisy MiCA nie są zresztą nowością dla podmiotów zainteresowanych działalnością w dziedzinie kryptoaktywów – są im znane od wielu miesięcy, więc miały one czas, aby zacząć przygotowywać się na ich wprowadzenie.

Wydłużenie okresu przejściowego rekomendowane jest w szczególności w państwach UE, w których przed wejściem w życie MiCA obowiązywały już jakieś regulacje prawne i które stopniowo dopasowywane są do nowych przepisów unijnych. W Polsce żadnych regulacji – poza rejestrem VASP dla podmiotów prowadzących działalność w zakresie walut wirtualnych i sprawozdawczością wynikającą z przepisów AML, czyli dotyczących przeciwdziałania praniu brudnych pieniędzy – dotąd nie było. A to kolejny argument za jak najszybszym ich wdrożeniem. Co równie ważne, z ankiety przeprowadzonej wśród państw UE wynika, iż większość z nich, podobnie jak Polska, podjęła decyzję o skróceniu okresu przejściowego. Jego długość wynika więc też z potrzeby ujednolicenia podejścia regulacyjnego i wyrównania poziomu ochrony na rynku w całej UE.

Do Komisji docierają informacje, iż rynek obawia się wprowadzenia ustawy?

Tak, ale niezależnie od tego na KNF ciąży obowiązek dostosowania się do MiCA i przygotowania się do pełnienia nad nim nadzoru. Przewidziane w projekcie ustawy narzędzia nadzorcze są zaś standardowe, tożsame z innymi rozwiązaniami wykorzystywanymi w pozostałych ustawach związanych z rynkiem finansowym.

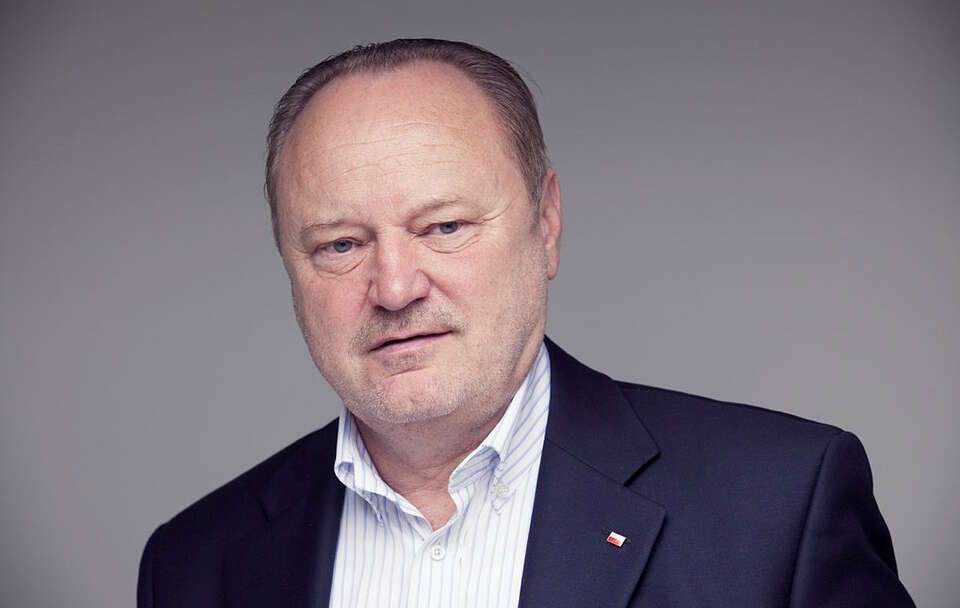

Zbigniew Wiliński jest dyrektorem Departamentu Innowacji Finansowych FinTech w Urzędzie Komisji Nadzoru Finansowego.

11 miesięcy temu

11 miesięcy temu

![Walczą o dodatek dla niesamodzielnych. Teraz proszą premiera. [List otwarty]](https://g.infor.pl/p/_files/38130000/donald-tusk-38130273.jpg)