Od lipca 2021 roku, w branży eCommerce nastąpiły niemałe zmiany. Mimo, iż przepisy obowiązują już jakiś czas potrafią jednak przysporzyć problemów. Dlatego postaramy się nieco rozjaśnić temat i w dzisiejszej publikacji przedstawimy proces rejestracji do VAT-IOSS.

Co to jest VAT-IOSS?

Procedura IOSS dotyczy sprzedaży na odległość na rzecz konsumenta lub niepodatnika towarów importowanych z państw trzecich, o ile wartość przesyłki nie przekracza 150 EUR. Wprowadzenie procedury IOSS ma ułatwić przedsiębiorcom, którzy sprzedają towary na rzecz konsumenta końcowego w UE wypełnianie obowiązków w zakresie podatku VAT. Procedurę mogą stosować podatnicy, którzy mają siedzibę działalności gospodarczej w UE, ale mogą z niej również skorzystać pozostałe firmy, które nie mają siedziby na terenie Unii.

Co daje procedura IOSS:

- Możliwość rejestracji tylko w jednym państwie członkowskim UE, pomimo sprzedaży do wszystkich 26 państw UE.

- Składanie rozliczeń podatkowych w zakresie podatku VAT w jednym punkcie kompleksowej obsługi.

- Współpracę tylko z jedną administracją podatkową w państwie zarejestrowania.

W jaki sposób zarejestrować się do VAT-IOSS?

Rejestracji do VAT-IOSS dokonywana jest przez system e-Deklarcje wyłącznie środkami komunikacji elektronicznej. Formularze interaktywne są dostępne na stronie internetowej Portalu Podatkowego. Zgłoszenia rejestracyjne mogą być składane od 1 kwietnia 2021 r. Poniżej opiszemy, w jaki sposób przebiega proces rejestracji.

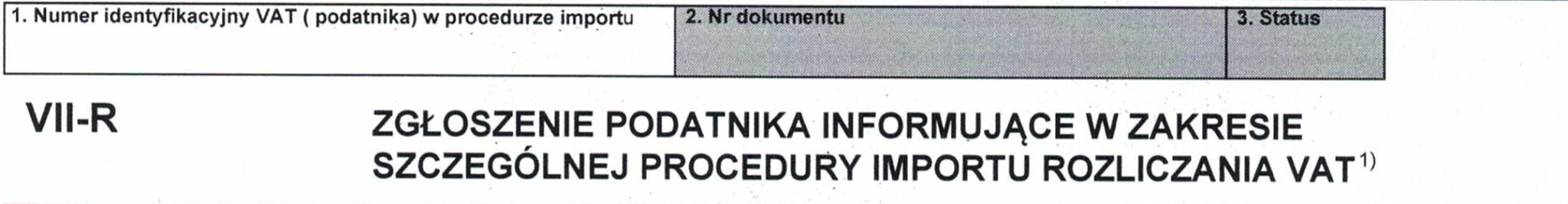

Zgłoszenie rejestracyjne VII-R

Rejestracji dokonujemy na formularzu VII-R “Zgłoszenie podatnika informujące w zakresie szczególnej procedury importu rozliczania VAT”.

Rozpoczynamy od wpisania NIP-u przedsiębiorcy.

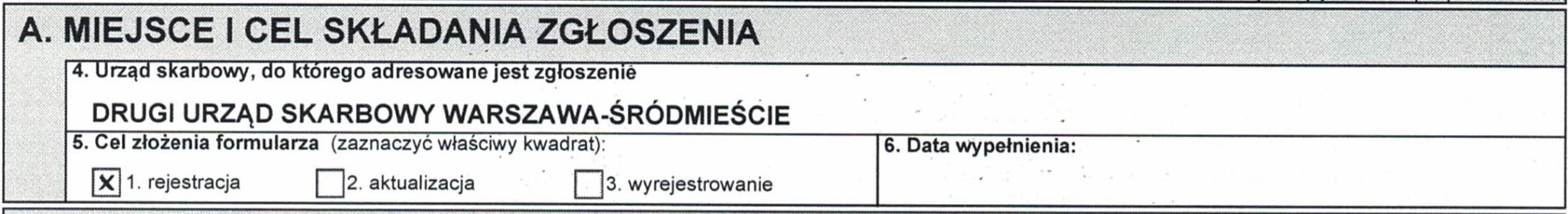

W części A “Miejsce i cel składania zgłoszenia” wpisujemy Drugi Urząd Skarbowy Warszawa-Śródmieście, który pełni rolę państwa członkowskiego identyfikacji w szczególnej procedurze VAT-IOSS. Na wzorze zaznaczony jest checkbox “rejestracja”, ale na tym samym formularzu można dokonywać wyrejestrowania i aktualizacji danych.

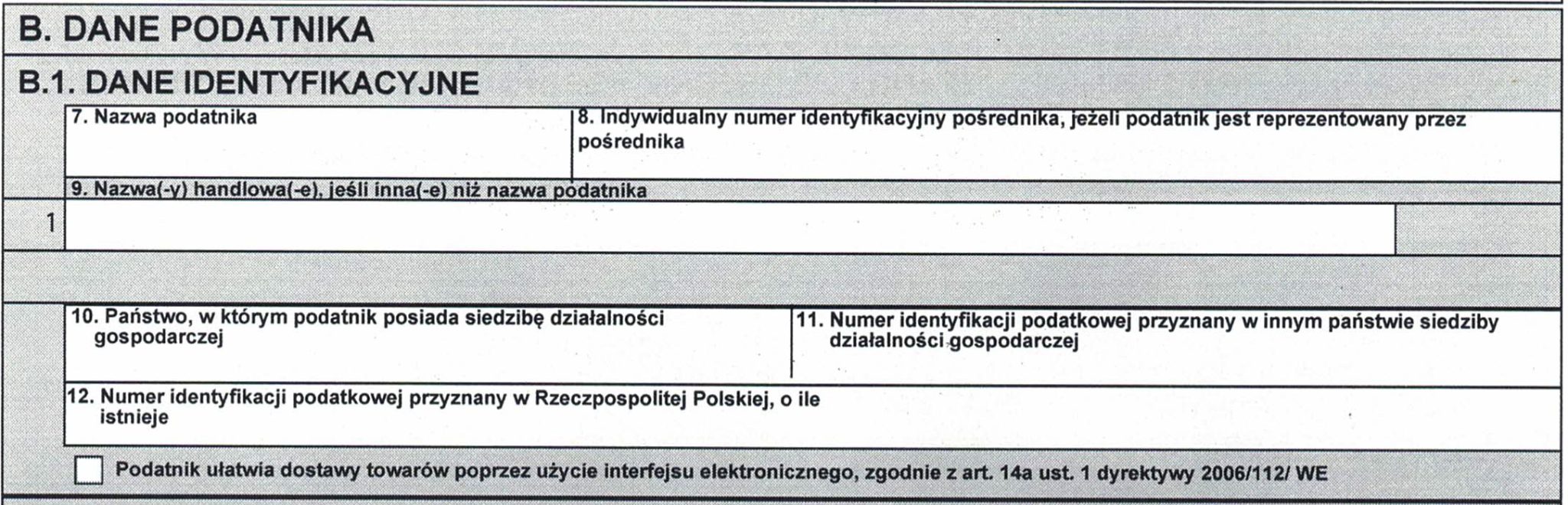

W części B.1. “Dane podatnika” należy podać nazwę podatnika, a o ile podatnik jest reprezentowany przez pośrednika indywidualny numer identyfikacyjny pośrednika. Pośrednika ustanawia podatnik, który nie posiada siedziby działalności gospodarczej na terenie UE. Pośrednik musi być czynnym podatnikiem VAT w państwie identyfikacji. Warunki i zasady ustanawiania pośrednika w Polsce zostały opisane w podlinkowanej publikacji.

Jeżeli nazwa handlowa jest inna niż nazwa podatnika należy dodać nazwę handlową w poz. 9. W poz. 10 należy wskazać państwo, w którym podatnik posiada siedzibę działalności gospodarczej i w poz. 11 numer identyfikacji podatkowej przyznany w tym państwie. o ile NIP został nadany w Polsce wpisujemy jego numer w poz. 12. Jeżeli rola podatnika polega na ułatwianiu dostawy towarów poprzez interfejs elektroniczny, to zaznacza checkbox.

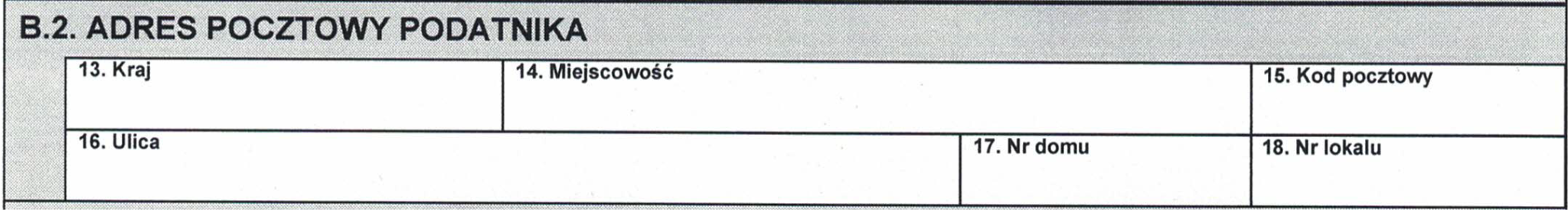

W części B.2. “Adres pocztowy podatnika” wpisujemy dokładne dane z podaniem kraju, miejscowości, ulicy.

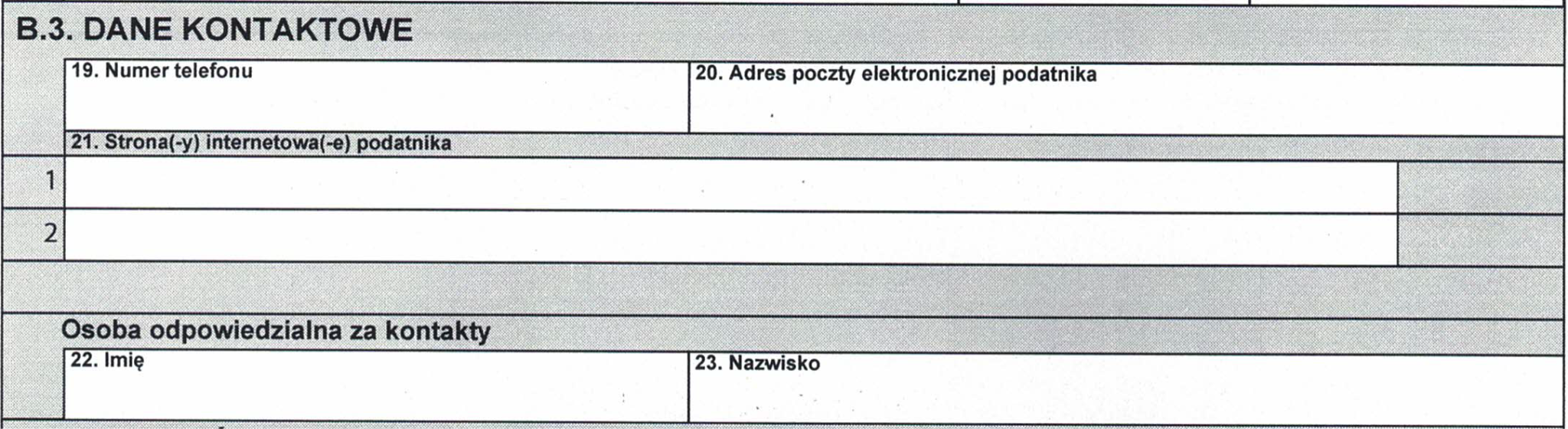

W części B.3. “Dane kontaktowe” wpisujemy wszystkie aktualne dane do kontaktu takie jak: numer telefonu, adres e-mail, adresy strony internetowej, a o ile podatnik posiada kilka stron to może dodać adresy wszystkich stron. Ponadto w tym miejscu należy wskazać imiennie osobę odpowiedzialną za kontakty z urzędem skarbowym.

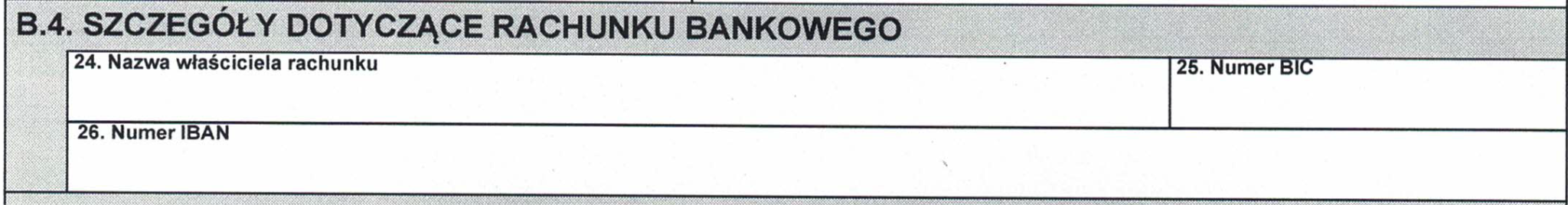

W części B.4. “Szczegóły dotyczące rachunku bankowego” należy podać numer i nazwę właściciela rachunku bankowego. Podanie numeru BIC nie jest obowiązkowe.

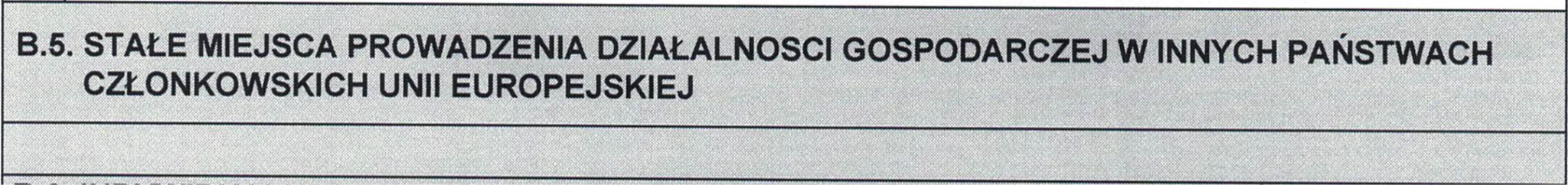

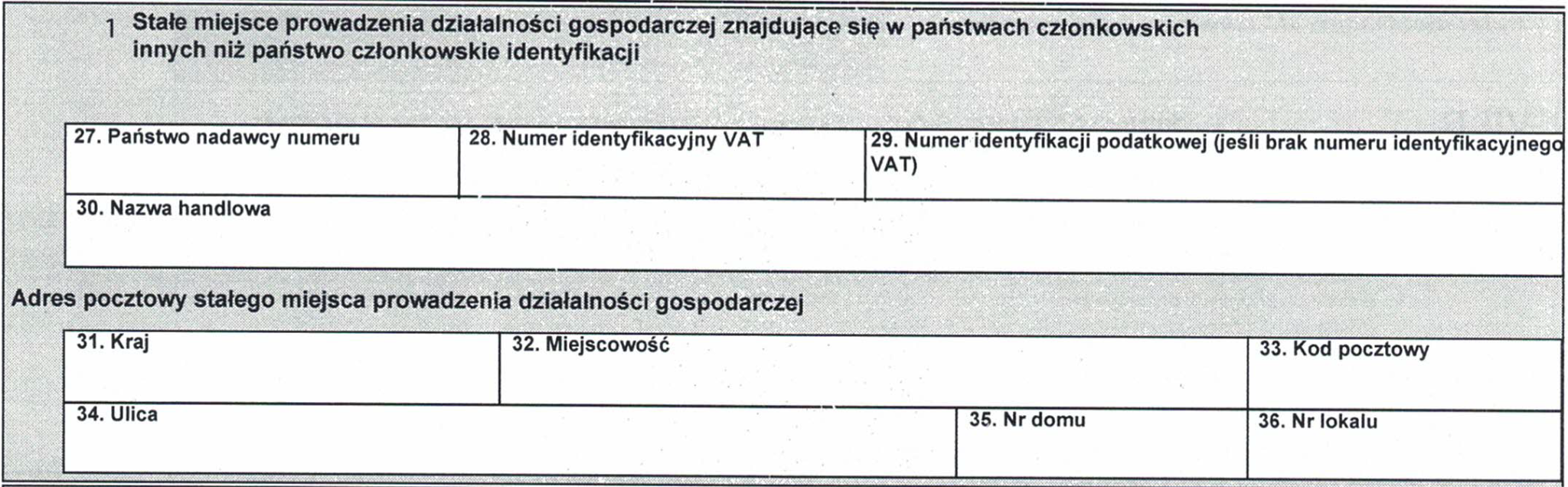

W części B.5. “Stałe miejsce prowadzenia działalności gospodarczej w innych państwach członkowskich Unii Europejskiej” wpisujemy informacje o wszystkich krajach UE, w których podatnik jest zarejestrowany do VAT. W przypadku braku numeru identyfikacyjnego VAT należy podać numer identyfikacji podatkowej nadany przez państwo członkowskie, w którym podatnik posiada stałe miejsce prowadzenia działalności gospodarczej, inne niż państwo członkowskie identyfikacji wskazane w poz. 27.

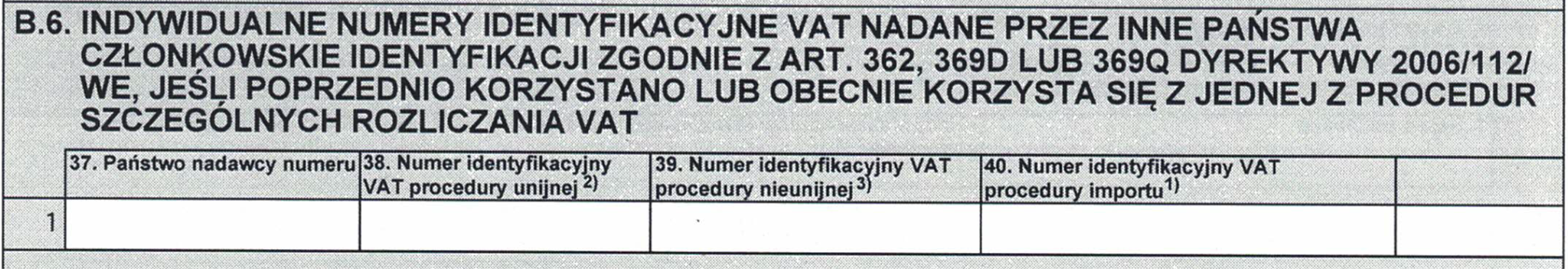

W części B.6. “Indywidualne numery identyfikacyjne VAT nadane przez inne państwa członkowskie identyfikacji zgodnie z art. 362, 369d lub 369q dyrektywy 2006/112/WE, jeżeli poprzednio korzystano lub w tej chwili korzysta się z jednej z procedur szczególnych rozliczania VAT” odpowiednio w pozycjach 37-40 należy podać numery identyfikacyjne nadane w każdym państwie do procedury szczególnej unijnej, nieunijnej, importu.

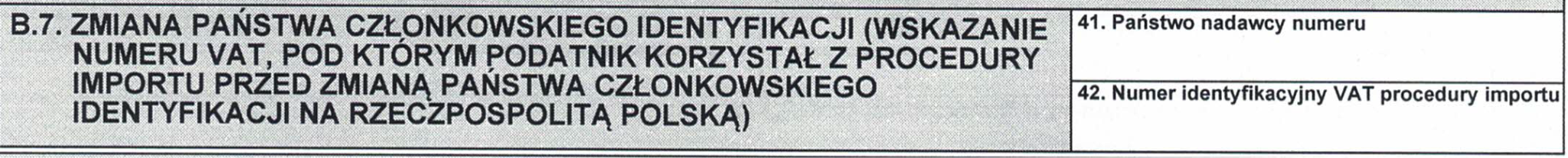

W części B.7. “Zmiana państwa członkowskiego identyfikacji (wskazanie numeru vat, pod którym podatnik korzystał z procedury importu przed zmianą państwa członkowskiego identyfikacji na Rzeczpospolitą Polską)” należy wpisać nazwę kraju i numer identyfikacji VAT nadany przez to państwo.

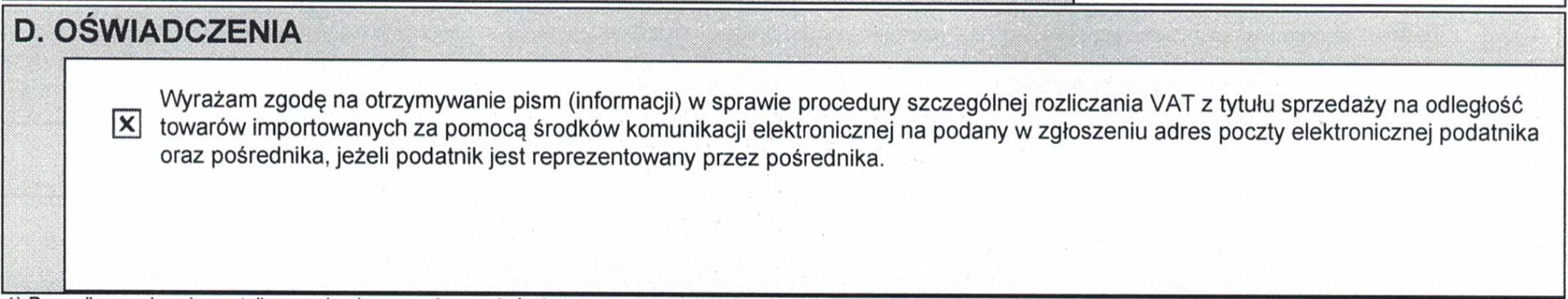

W części D. “Oświadczenia” jest checkbox o wyrażeniu zgody na przekazywanie informacji w sprawie procedury szczególnej w VAT na adres poczty elektronicznej podatnika oraz pośrednika.

Autoryzacja zgłoszenia rejestracyjnego do VAT-IOSS jest możliwa poprzez złożenie podpisu kwalifikowanego. Jeżeli przedsiębiorca nie posiada takiego podpisu może udzielić pełnomocnictwa księgowemu, doradcy podatkowemu czy dla biura rachunkowego.

Upoważnienie UPL-1 i PPS-1

Udzielone upoważnienie na formularza UPL-1 będzie obowiązywało we wszystkich urzędach skarbowych. Osoba upoważniona w ten sposób będzie mogła podpisać każdy rodzaj deklaracji, zeznań, informacji podatkowych składanych elektronicznie.

W przypadku rejestracji do VAT-IOSS potrzebne będzie jeszcze pełnomocnictwo szczególne, które należy złożyć na formularzu PPS-1. Od udzielenia pełnomocnictwa przysługuje opłata skarbowa w wysokości 17 zł. Rejestracja do VAT- IOSS przez pełnomocnika wymaga złożenia zarówno upoważnienia UPL-1, jak i PPS-1.

2 lat temu

2 lat temu